发布时间:2025-06-18 阅读量:4603 来源: 我爱方案网 作者:

【导读】近期全球DRAM市场经历剧烈波动,DDR4现货价格出现近十年最大涨幅。2025年6月13日,DDR4 8Gb(512M×16)单日暴涨7.99%,16Gb(1G×16)涨幅达7.9%;截至6月17日,DDR4 16Gb现货价再涨6.32%至9.25美元,4Gb规格更单日飙涨8.77%。近三个交易日累计涨幅突破20%,二季度以来部分规格涨幅超130%。这一异常波动直接触发产业链抢货潮,深圳华强北经销商反馈“每日报价跳涨,现货一票难求”。

一、涨价动因:供给收缩与需求刚性双重挤压

1. 国际大厂全面退出DDR4产能

三星SK海力士美光三大原厂加速向DDR5/HBM转产:三星已停止接收DDR4新订单,2025年底全面停产;SK海力士将DDR4产能压缩至20%;美光停止服务器旧版DDR4供应。TrendForce数据显示,2025年Q1 DDR4占全球DRAM产量比重降至35%,较2023年下降20个百分点。

2. 需求端呈现结构性刚性

工控汽车电子等领域因设备认证周期长系统兼容要求高,80%-90%需求仍锚定DDR4。东芯股份指出:“DDR5对部分应用容量过剩,DDR3又无法满足性能需求,DDR4仍是不可替代的选择”。与此同时,美国对华半导体关税宽限期(2025年7月截止)触发提前备货,进一步加剧短期需求。

二、市场异象:价格倒挂与恐慌性采购

1. 历史性价格倒挂形成

6月现货市场出现DDR4报价反超DDR5的罕见现象:16Gb DDR4均价达9.25美元,高于DDR5同规格的5.9美元。业内分析认为,倒挂源于供给缺口扩大(DDR4减产速度>DDR5增产速度) 及投机性买盘涌入。

2. 产业链进入“惜售-追涨”循环

南亚科等厂商暂停报价,下游ODM/OEM厂商为巩固货源大举扫货。南亚科库存周转天数从90天骤降至30天,订单能见度延至2026年。澜起科技坦言:“客户安全库存机制失灵,恐慌性追货导致控盘难度激增”。

三、产业链重构:国产厂商的战略机遇

1. 长鑫存储引领国产替代加速

三大原厂退出留下约30%市场空间,长鑫存储凭借成熟DDR4产能快速补位。其合肥工厂月产能达20万片,成本较韩厂低40%。TrendForce预测,2025年长鑫DRAM市占率将突破12%,推动全球市场形成“四巨头”格局。

2. 技术转型与产能切换同步推进

尽管DDR4带来短期红利,头部企业同步布局高端市场:

● 长鑫存储DDR5颗粒已登陆电商平台,初代芯片面积68mm²(较三星大40%),性能无显著差距;

● 澜起科技DDR5内存接口芯片2024年出货量超DDR4,2025年渗透率预计再提升30%。

四、未来趋势:涨势延续与技术迭代并存

1. DDR4价格或持续上行至年底

集邦咨询最新预测:2025年Q2服务器DDR4模组合约价环比涨幅上修至18%-23%,PC DDR4模组涨13%-18%。南亚科内部研判:“供需缺口难缓解,涨势可能贯穿全年”。

2. DDR5替代进程提速

英特尔AMD新平台全面转向DDR5支持,其带宽(6400MT/s)为DDR4的2倍,功耗降低20%,更适配AI PC/服务器场景。预计2025年DDR5市场份额突破50%,2026年DDR4将进入淘汰周期。

全球领先的传感器与功率IC解决方案供应商Allegro MicroSystems(纳斯达克:ALGM)于7月31日披露截至2025年6月27日的2025财年第一季度财务报告。数据显示,公司当季实现营业收入2.03亿美元,较去年同期大幅提升22%,创下历史同期新高。业绩增长主要源于电动汽车和工业两大核心板块的强劲需求,其中电动汽车相关产品销售额同比增长31%,工业及其他领域增速高达50%。

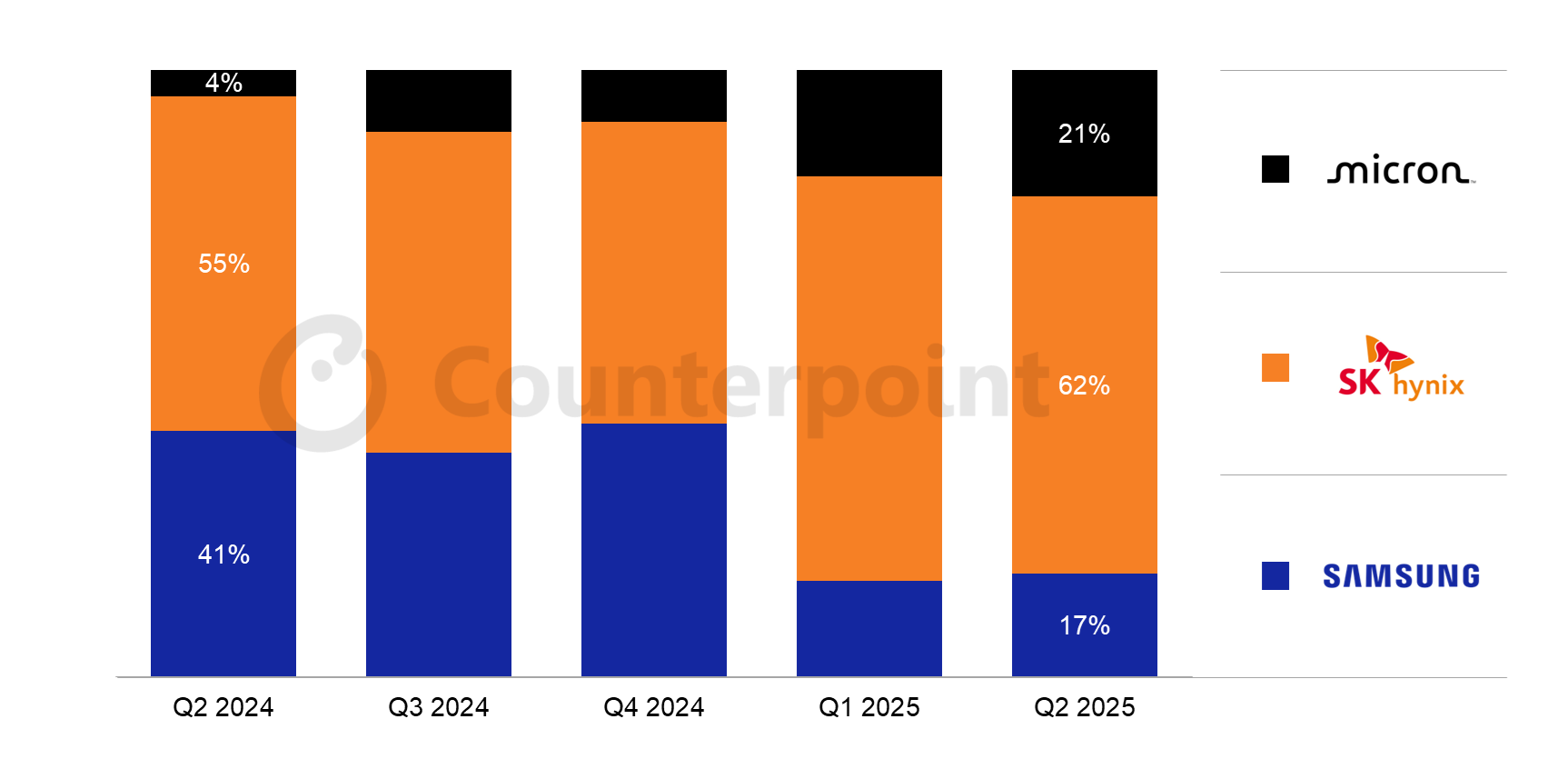

受强劲的人工智能(AI)需求驱动,全球存储芯片市场格局在2025年第二季度迎来历史性转折。韩国SK海力士凭借在高带宽存储器(HBM)领域的领先优势,首次超越三星电子,以21.8万亿韩元的存储业务营收问鼎全球最大存储器制造商。三星同期存储业务营收为21.2万亿韩元,同比下滑3%,退居次席。

8月1日,英伟达官网更新其800V高压直流(HVDC)电源架构关键合作伙伴名录,中国氮化镓(GaN)技术领军企业英诺赛科(Innoscience)赫然在列。英诺赛科将为英伟达革命性的Kyber机架系统提供全链路氮化镓电源解决方案,成为该名单中唯一入选的中国本土供应商。此重大突破性合作直接推动英诺赛科港股股价在消息公布当日一度飙升近64%,市场反响热烈。

全球领先的功率半导体解决方案供应商MPS(Monolithic Power Systems)于7月31日正式公布截至2025年6月30日的第二季度财务报告。数据显示,公司本季度业绩表现亮眼,多项核心指标实现显著增长,并释放出持续向好的发展信号。

贸泽电子(Mouser Electronics)于2025年8月正式推出工业自动化资源中心,为工程技术人员提供前沿技术洞察与解决方案库。该平台整合了控制系统、机器人技术及自动化软件的最新进展,旨在推动制造业向智能化、可持续化方向转型。