发布时间:2025-06-16 阅读量:610 来源: 我爱方案网 作者:

【导读】全球半导体代工产业正面临先进制程的经济性挑战。三星电子在推进Exynos 2600处理器的2nm GAA工艺量产时,遭遇显著成本压力。据行业信息显示,其原型芯片试产阶段的晶圆制造成本同比增加约40%,当前良率区间为30%-40%,远低于70%的盈亏平衡点。若无法在今年底实现良率突破,Galaxy S26系列的处理器单颗成本将比现行5nm芯片高出约三倍。

供应链本土化转向的技术与经济动因

为缓解成本压力,三星正重新评估其材料供应链策略。过去十年间,该公司90%的OLED面板材料依赖美日韩企业,但中国企业在有机发光材料、柔性基板等领域已形成技术突破。以莱特光电、奥来德为代表的厂商,其材料成本较传统供应商低15%-20%,且部分产品已通过京东方、维信诺等面板厂的量产验证。这种成本优势对三星控制旗舰机型BOM成本(物料清单成本)至关重要。

技术协作的风险管控机制

尽管存在技术协同机遇,三星仍需建立严格的知识产权防火墙。业内建议采取"分段授权"模式:基础材料采购采用专利交叉许可,核心制程工艺则通过"黑盒交付"方式保护——即中国供应商提供符合规格的材料,但无需知晓具体应用场景。类似模式已在存储芯片领域成功实践,如长江存储与苹果的NAND合作即采用物理隔离生产线。

产业联动影响分析

若三星启动供应链转型,将引发多重产业效应。苹果作为三星显示的核心客户,其iPhone Pro系列的OLED面板采购成本可能降低3%-5%。同时,中国材料厂商将加速进入国际认证体系,推动本土化替代率从当前不足20%提升至2026年的35%。但韩国产业通商资源部近期更新的《尖端技术出口管制清单》,可能限制部分光刻胶、蚀刻液的对外技术合作。

技术突围的时间窗口

对于三星晶圆代工业务,2024年第三季度是决定2nm工艺商业化的关键节点。若能在本季度将良率提升至55%以上,配合供应链优化措施,可确保Galaxy S26系列维持原有定价区间。反之则可能导致旗舰机型售价上浮10%-15%,或压缩其半导体业务的毛利率至38%以下(2023年为45.6%)。这场成本与技术博弈的结果,将重塑全球半导体产业分工格局。

全球领先的传感器与功率IC解决方案供应商Allegro MicroSystems(纳斯达克:ALGM)于7月31日披露截至2025年6月27日的2025财年第一季度财务报告。数据显示,公司当季实现营业收入2.03亿美元,较去年同期大幅提升22%,创下历史同期新高。业绩增长主要源于电动汽车和工业两大核心板块的强劲需求,其中电动汽车相关产品销售额同比增长31%,工业及其他领域增速高达50%。

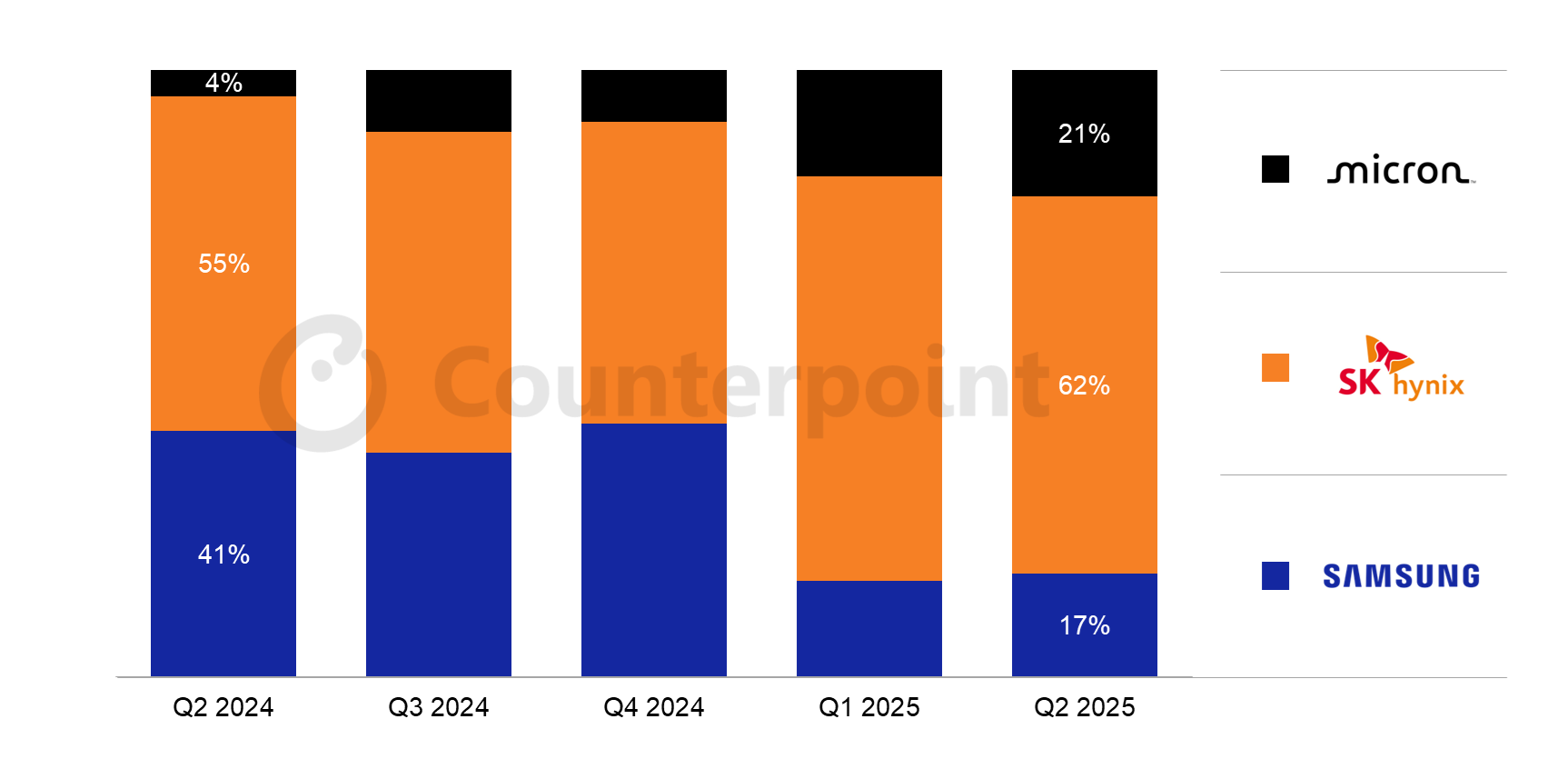

受强劲的人工智能(AI)需求驱动,全球存储芯片市场格局在2025年第二季度迎来历史性转折。韩国SK海力士凭借在高带宽存储器(HBM)领域的领先优势,首次超越三星电子,以21.8万亿韩元的存储业务营收问鼎全球最大存储器制造商。三星同期存储业务营收为21.2万亿韩元,同比下滑3%,退居次席。

8月1日,英伟达官网更新其800V高压直流(HVDC)电源架构关键合作伙伴名录,中国氮化镓(GaN)技术领军企业英诺赛科(Innoscience)赫然在列。英诺赛科将为英伟达革命性的Kyber机架系统提供全链路氮化镓电源解决方案,成为该名单中唯一入选的中国本土供应商。此重大突破性合作直接推动英诺赛科港股股价在消息公布当日一度飙升近64%,市场反响热烈。

全球领先的功率半导体解决方案供应商MPS(Monolithic Power Systems)于7月31日正式公布截至2025年6月30日的第二季度财务报告。数据显示,公司本季度业绩表现亮眼,多项核心指标实现显著增长,并释放出持续向好的发展信号。

贸泽电子(Mouser Electronics)于2025年8月正式推出工业自动化资源中心,为工程技术人员提供前沿技术洞察与解决方案库。该平台整合了控制系统、机器人技术及自动化软件的最新进展,旨在推动制造业向智能化、可持续化方向转型。