发布时间:2025-05-14 阅读量:505 来源: 我爱方案网 作者:

【导读】根据市场研究机构Omdia的最新报告,2024年全球半导体市场规模达到6830亿美元,较2023年增长25%。这一增长主要由人工智能(AI)相关芯片及高带宽内存(HBM)的旺盛需求推动,而汽车、消费电子和工业领域则因市场需求疲软出现收入下滑。在此背景下,行业格局发生显著变化:英伟达凭借AI芯片的爆发式增长跃居营收榜首,而传统功率与模拟芯片巨头英飞凌和意法半导体(ST)则跌出前十名。

AI与HBM:市场增长的核心引擎

AI技术的快速落地催生了数据中心、云计算和高性能计算对GPU及专用加速芯片的庞大需求。英伟达凭借其AI GPU的垄断地位,2024年营收同比激增120.1%,达到767亿美元,市场份额占比11.7%,首次登顶全球半导体厂商排名。与此同时,HBM作为AI服务器的关键组件,需求激增推动内存市场同比增长74%。三星、SK海力士和美光三大存储厂商受益于此,均跻身全球前七大半导体公司之列。

Omdia分析师Cliff Leimbach指出,HBM在DRAM市场的份额从2024年的20%预计将升至2027年的40%,成为存储厂商竞争的主战场。SK海力士凭借70%的HBM市场份额超越三星,成为DRAM领域新霸主,而美光则通过HBM3E量产加速抢占市场。

传统市场萎缩:汽车与工业领域的双重困境

与AI和内存市场的繁荣形成鲜明对比的是汽车与工业领域的衰退。2024年,工业半导体收入出现两位数下降,汽车半导体市场则在经历2020-2023年的高速增长后首次收缩。这一变化对依赖传统市场的厂商造成重创:

● 英飞凌:其56%的营收来自汽车业务,但2024年汽车芯片需求疲软、库存积压及关税风险导致营收同比下滑6%,全球功率半导体市场份额下降2.9个百分点至17.7%。

● 意法半导体:2024年第一季度净营收同比暴跌27.3%,营业利润缩水99.5%,主因汽车和工业客户订单延迟及价格竞争加剧。

此外,消费电子市场受全球经济放缓影响,需求持续低迷,进一步挤压了模拟芯片厂商的生存空间。

市场格局重构:技术霸权与本土化挑战

2024年的行业洗牌凸显了技术路径分化的重要性。英伟达、三星等头部企业通过AI和存储技术巩固优势,而传统厂商则面临双重挑战:

1. 技术迭代压力:AI芯片的复杂制程和HBM的堆叠封装技术要求极高,厂商需持续投入研发。例如,SK海力士计划2026年量产HBM4,三星则加速推进36GB HBM3E的量产。

2. 本土化竞争:中国电动车和AI芯片市场的崛起催生了士兰微、比亚迪等本土厂商,其通过性价比和定制化服务侵蚀传统巨头的市场份额。士兰微2024年功率半导体营收增长14.9%,首次进入全球前十。

未来展望:复苏信号与不确定性并存

尽管短期调整仍在持续,但长期趋势显示AI与电动化将继续驱动行业增长。WSTS预测2025年半导体市场将增长11.2%,达6970亿美元,主要由逻辑和存储芯片推动。然而,地缘政治风险、供应链本地化需求及技术壁垒的突破(如国产HBM研发)将成为影响未来格局的关键变量。

结语

2024年全球半导体市场的剧烈波动印证了“技术霸权”时代的终结。AI与内存技术的突破重塑了行业规则,而传统厂商的转型之路仍充满挑战。未来,能否在技术创新与本土化战略间找到平衡,将决定企业在新周期中的成败。

在全球科技竞争格局深刻重构的背景下,中国电子产业正迎来国产替代与自主创新的历史性机遇。第106届中国电子展紧扣《"十四五"规划》制造强国战略,聚焦基础电子元器件、集成电路等"卡脖子"领域,集中展示从材料、设备到应用的国产化突破成果。

在现代电子系统设计中,混合信号PCB的接地策略直接影响电路性能与信号完整性。晶振作为时序控制的核心元件,其接地方式需严格遵循噪声抑制与电流回流路径优化的基本原则。

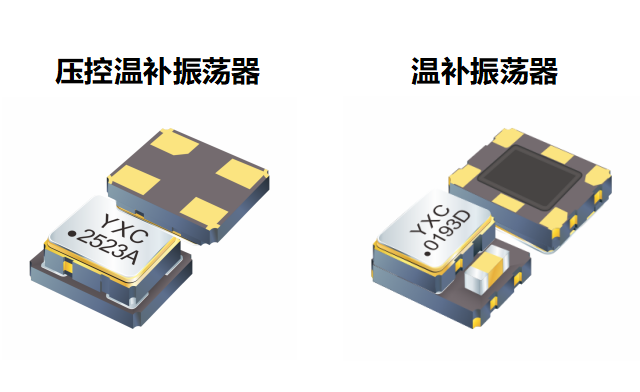

在精密电子系统中,时钟源的稳定性与精度直接影响整体性能。温补晶振(TCXO)凭借其优异的温度补偿特性,长期以来广泛应用于通信、导航等领域。然而,随着现代电子设备对频率控制要求的日益提高,压控温补晶振(VC-TCXO)因其兼具温度补偿与电压调谐能力,逐渐成为高精度场景下的潜在替代方案。

据最新消息,苹果公司计划于2027年推出其首款机器人产品,这款代号为"Eve"的虚拟伴侣机器人,将结合苹果在硬件设计、人工智能和用户体验方面的优势,开创消费级机器人新品类。不同于传统功能性机器人,苹果的这款产品更注重情感连接和个性化陪伴,有望重新定义人机交互的未来。

在当前全球电子制造业向智能化、绿色化加速转型的背景下,产业链协同创新已成为突破技术壁垒的关键路径。本次走访聚焦微焦点X-RAY检测、自动化测试烧录一体化、半导体封装工艺等核心技术领域,通过构建"技术攻关-场景验证-生态协同"的三维合作模型,旨在打通从实验创新到规模化应用的最后一公里。