发布时间:2025-03-27 阅读量:1517 来源: 综合自网络 发布人: wenwei

【导读】在全球存储芯片市场持续回暖的背景下,行业头部企业接连释放涨价信号。继西部数据旗下SanDisk与国产龙头长江存储宣布调价后,美光科技于3月25日向渠道商发出正式涨价函,标志着存储芯片市场正式进入价格修复周期。

美光率先启动全产品线提价

根据美光最新发布的渠道公告,该公司将全面提高DRAM和NAND Flash产品定价,具体涨幅虽未披露,但内部备忘录已明确要求渠道商更新报价体系。值得关注的是,美光将本轮涨价与人工智能技术革命直接关联,强调其HBM高带宽内存和高速闪存在AI服务器、智能终端等领域的需求暴增。公司特别呼吁合作伙伴提供12-18个月的长期采购预测,以保障供应链稳定性。

国际厂商策略性调价同步落地

早前,SanDisk已宣布自4月1日起全渠道产品涨价超10%,其官方声明直指"关税政策调整带来的成本压力"和"供需关系逆转预期"。与此同时,供应链消息显示长江存储旗下致态品牌渠道报价将于二季度上调15%左右,创下国产存储芯片单次最大涨幅。两大阵营同步动作,折射出行业定价权的深度博弈。

市场供需结构加速重构

TrendForce最新报告揭示了价格变动的深层逻辑:NAND Flash市场一季度虽维持13-18%的跌势,但主要原厂已启动产能动态调整。三星、SK海力士等头部企业将NAND晶圆投片量缩减至需求量的110%,较疫情前150%的激进扩产明显收缩。机构预测三季度NAND价格将强势反弹10-15%,四季度续涨8-13%,形成V型反转曲线。

DRAM市场则呈现技术分层特征。尽管传统DDR4产品二季度仍有0-5%的微跌,但搭载HBM3e技术的先进存储模组已实现3-8%的溢价。值得注意的变量在于,美国可能实施的半导体关税新政正驱动戴尔、惠普等OEM厂商提前备货,渠道库存周转天数从45天压缩至32天,加速市场出清进程。

产业链博弈进入新阶段

当前存储芯片的交货周期已从6周延长至8-10周,主要原厂在资本开支趋紧的背景下,更倾向于优先保障AI服务器客户的HBM产能。分析人士指出,消费级产品供应缺口可能在三季度显现,部分模组厂已启动战略储备。这场由技术升级驱动、地缘政治加码的存储变局,或将重塑全球半导体产业格局。

推荐阅读:

台积电SoIC技术成全球芯片巨头新战场,英伟达、苹果争相押注

面板市场分化加剧:电视涨势放缓、显示器涨幅扩大,笔电持续横盘

全球半导体设备支出迎六年连涨 中国领跑2025年380亿美元投资

【明天见】IIC Shanghai 2025:同期峰会论坛展商名单全攻略

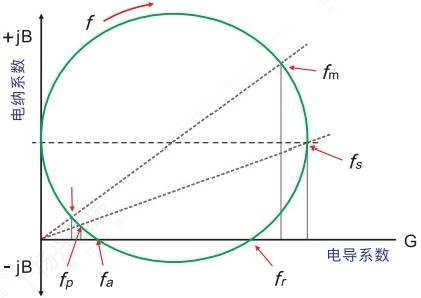

在电子电路设计中,晶振的每一项参数都与产品命运息息相关——哪怕只差0.1ppm,也可能让整板“翻车”。看似最基础的术语,正是硬件工程师每天必须跨越的隐形门槛。

在电子电路设计中,晶振的每一项参数都与产品命运息息相关——哪怕只差0.1ppm,也可能让整板“翻车”。看似最基础的术语,正是硬件工程师每天必须跨越的隐形门槛。

电路板中常用到恒温与温补这两种晶振,恒温晶振与温补晶振都属于晶体振荡器,既有源晶振,所以组成的振荡电路都需要电源加入才能工作

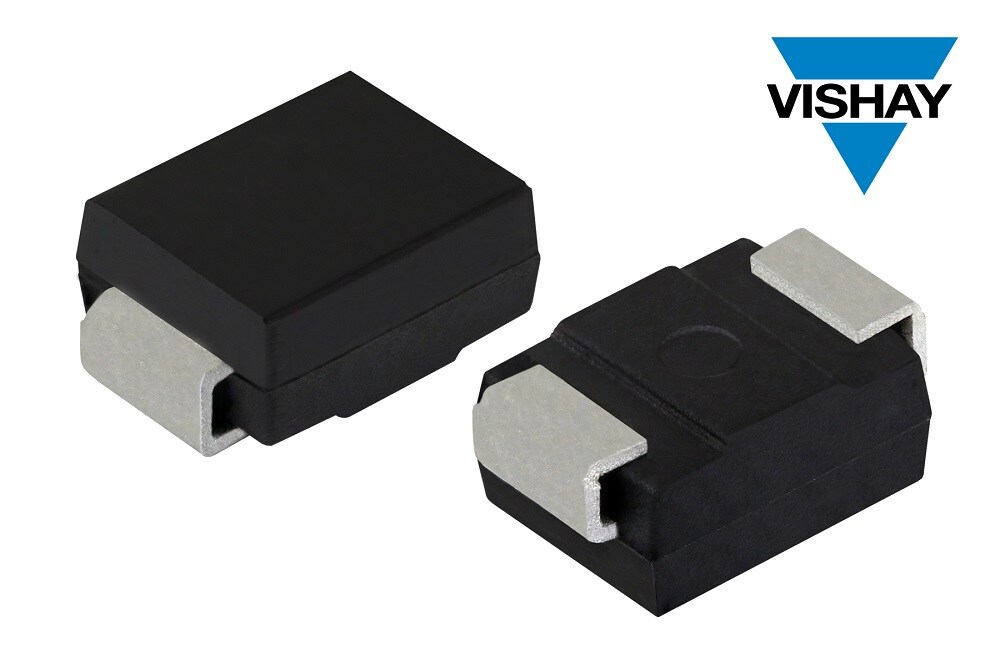

汽车电子系统日益复杂,尤其在48V架构、ADAS与电控系统普及的当下,对瞬态电压抑制器(TVS)的功率密度、高温耐受性及小型化提出了严苛挑战。传统大功率TVS往往体积庞大,难以适应紧凑的ECU布局。威世科技(Vishay)日前推出的T15BxxA/T15BxxCA系列PAR® TVS,以创新封装与卓越性能直面行业痛点,为下一代汽车设计注入强大保护能力。

韩国半导体巨头SK海力士近日在DRAM制造领域实现重大技术飞跃。据ZDNet Korea报道,该公司首次在其1c制程节点中成功应用6层EUV(极紫外)光刻技术,显著提升了DDR5与HBM(高带宽内存)产品的性能、密度及良率,进一步巩固其在先进内存市场的领导地位。