发布时间:2023-05-25 阅读量:2367 来源: 我爱方案网 作者: Doris

AI芯片+AI服务器,受益于AIGC+类GPT等应用的鲶鱼效应,带来约百倍算力需求。原有英伟达等供给有限(根据IDC咨询,预测2025年AI服务器市场空间仅仅318亿美元,预计21-25年CAGR仅仅19.5%),因此国产AI芯片在逻辑上有爆发弹性,此外AI服务器也有成长空间。

人工智能芯片主要分为“训练(Training)”芯片和“推理(Inference)”芯片。从技术架构来看,AI芯片主要分为图形处理器(GPU)、现场可编程门阵列(FPGA)、专用集成电路(ASIC)、中央处理器(CPU)四大类。其中,GPU是较为成熟的通用型人工智能芯片,FPGA和ASIC则是针对人工智能需求特征的半定制和全定制芯片,GPU、FPGA、ASIC作为加速芯片协助CPU进行大规模计算。

三类芯片用于深度学习时各有优缺点:

(1)通用性:GPU>FPGA>ASIC,通用性越低,代表其适合支持的算法类型越少。

(2)性能功耗比:GPU<FPGA<ASIC,性能功耗比越高越好,意味着相同功耗下运算次数越多,训练相同算法所需要的时间越短。

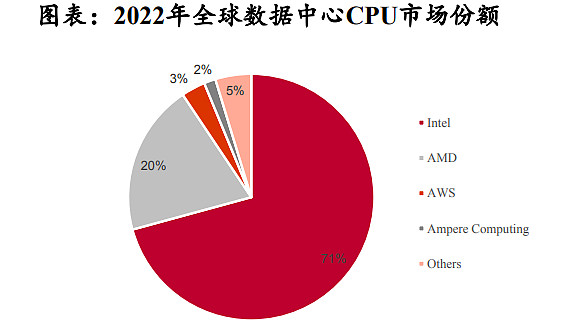

目前AI芯片主要被国际厂商垄断,根据Counterpoint、IDC数据,Intel和AMD共计占2022年全球数据中心CPU市场收入的92.45%,Nvidia占2021年中国加速卡市场份额的80%以上。

在不同的应用场景之下,已经形成了不同的AI芯片竞争格局。

1.云和数据中心AI芯片市场

在云和数据中心AI芯片市场,“训练”和“推理”两个环节都是英伟达GPU一家独大,几乎占据90%以上份额,包括AWS、微软Azure、谷歌云、阿里云、华为云、腾讯云在内的大部分公有云厂商上线的AI加速计算公有云服务绝大部分都是基于英伟达Tesla系列GPU。

(1)云端训练

云端训练用的几乎全部是英伟达GPU,公有云厂商中仅谷歌云一家除了提供以英伟达GPU为主的云计算加速服务之外,还推出了基于自研AI芯片TPU的深度学习训练服务;

(2)云端推理

云端推理目前出现了基于GPU、FPGA、ASIC三种不同芯片云计算服务,但是市场份额仍然以英伟达GPU为主,其中AWS、阿里云、腾讯云、华为云等公有云厂商均推出了FPGA加速计算云服务,另外AWS推出了基于自研AI芯片Inferentia的ASIC加速计算服务,华为云推出了基于自研AI芯片昇腾310的ASIC加速计算服务。

2.设备端和边缘计算“推理”市场

在设备端和边缘计算“推理”市场,各类型芯片各自为阵,尚无绝对优势地位的芯片厂商出现——手机市场以高通、华为、苹果原主控芯片厂商为主,自动驾驶、安防IPC领域英伟达暂时领先。

(1)国产CPU加速追赶

全球服务器CPU市场目前被Intel和AMD所垄断,国产CPU在性能方面与国际领先水平仍有差距。根据Counterpoint数据,在2022年全球数据中心CPU市场中,Intel以70.77%的市场份额排名第一,AMD以19.84%的份额紧随其后,剩余厂商仅占据9.39%的市场份额,整体上处于垄断局面;目前国内CPU厂商主有海光信息、海思、飞腾、龙芯中科、申威等。通过产品对比发现,目前国产服务器CPU性能已接近Intel中端产品水平。

值得一提的是,龙芯CPU从指令集、IP核、芯片模块等完全自主设计,目前基于LoongArch(龙架构)的第四范式Sage AIOS平台已完成与龙芯3C5000系列芯片的深度适配。通过软硬件协同调优,逻辑回归、决策树模型、深度稀疏神经网络等机器学习算法在龙芯3C5000系列上的性能,接近某国外主流CPU的水平。

龙芯中科CPU方案推荐

龙芯中科设计推出轨道交通专用无风扇ECU,整机采用龙芯3号CPU,板贴4G DDR4内存颗粒,最大支持8G。支持3*VGA+1*LVDS显示接口,最大支持4路独立显示。支持14个COM,6个USB,2个RJ45千兆网口,24路DIO。支持DC 9-36V宽压输入。该设备可广泛应用于轨道交通、轻轨和高铁行业各种自助售检票系统、屏蔽门等场景。

龙芯3号工控机

全球GPU芯片市场主要由海外厂商占据垄断地位,国产厂商加速布局。全球GPU市场被英伟达、英特尔和AMD三强垄断,英伟达凭借其自身CUDA生态在AI及高性能计算占据绝对主导地位;国内市场中,景嘉微在图形渲染GPU领域持续深耕,另外天数智芯、壁仞科技、登临科技等一批主打AI及高性能计算的GPGPU初创企业正加速涌入。

(3)FPGA/ASIC国产替代正当时

FPGA全球市场呈现“两大两小”格局,Altera与Xilinx市占率共计超80%,Lattice和Microsemi市占率共计超10%;整体来看,安路科技、紫光同创等厂商处于国际中端水平,仍需进一步突破。工艺制程方面,当前国产厂商先进制程集中在28nm,落后于国际16nm水平;在等效LUT数量上,国产厂商旗舰产品处于200K水平,仅为XILINX高端产品的25%左右。

ASIC不同于CPU、GPU、FPGA,目前全球ASIC市场并未形成明显的头部厂商,国产厂商快速发展;通过产品对比发现,目前国产厂商集中采用7nm工艺制程,与国外ASIC厂商相同;算力方面,海思的昇腾910在BF16浮点算力和INT8定点算力方面超越Googel最新一代产品TPUv4,遂原科技和寒武纪的产品在整体性能上也与Googel比肩。未来国产厂商有望在ASIC领域继续保持技术优势,突破国外厂商在AI芯片的垄断格局。

Diodes公司近期公布了截至2025年6月30日的第二季度财务业绩,标志着其连续三个季度实现同比增长,显示出半导体市场的稳步复苏。根据报告,该公司在多个关键财务指标上表现稳健,受益于全球需求的逐步回升和市场结构优化。公司高层认为,这一业绩源于亚洲地区的强劲拉动和产品组合的适应性调整。

美国射频半导体龙头企业MACOM Technology Solutions于8月7日正式公布截至2025年7月4日的第三财季业绩报告。财报显示,当季实现营收2.521亿美元,较去年同期大幅增长32.3%,创下近三年最高单季增速。

美国微芯科技公司(Microchip Technology)于8月7日发布了其2026财年第一季度(截至2025年6月30日)的财务报告。报告显示,公司业绩呈现显著复苏迹象,多项关键指标环比改善,并超出此前修订后的业绩指引。

8月8日,赛力斯集团(601127)公布2025年7月产销快报。数据显示,尽管整体市场仍承压,集团在主力新能源汽车板块显现增长韧性,单月销量同比提升5.7%,而传统燃油车型业务持续收缩,反映出业务转型的深化推进。

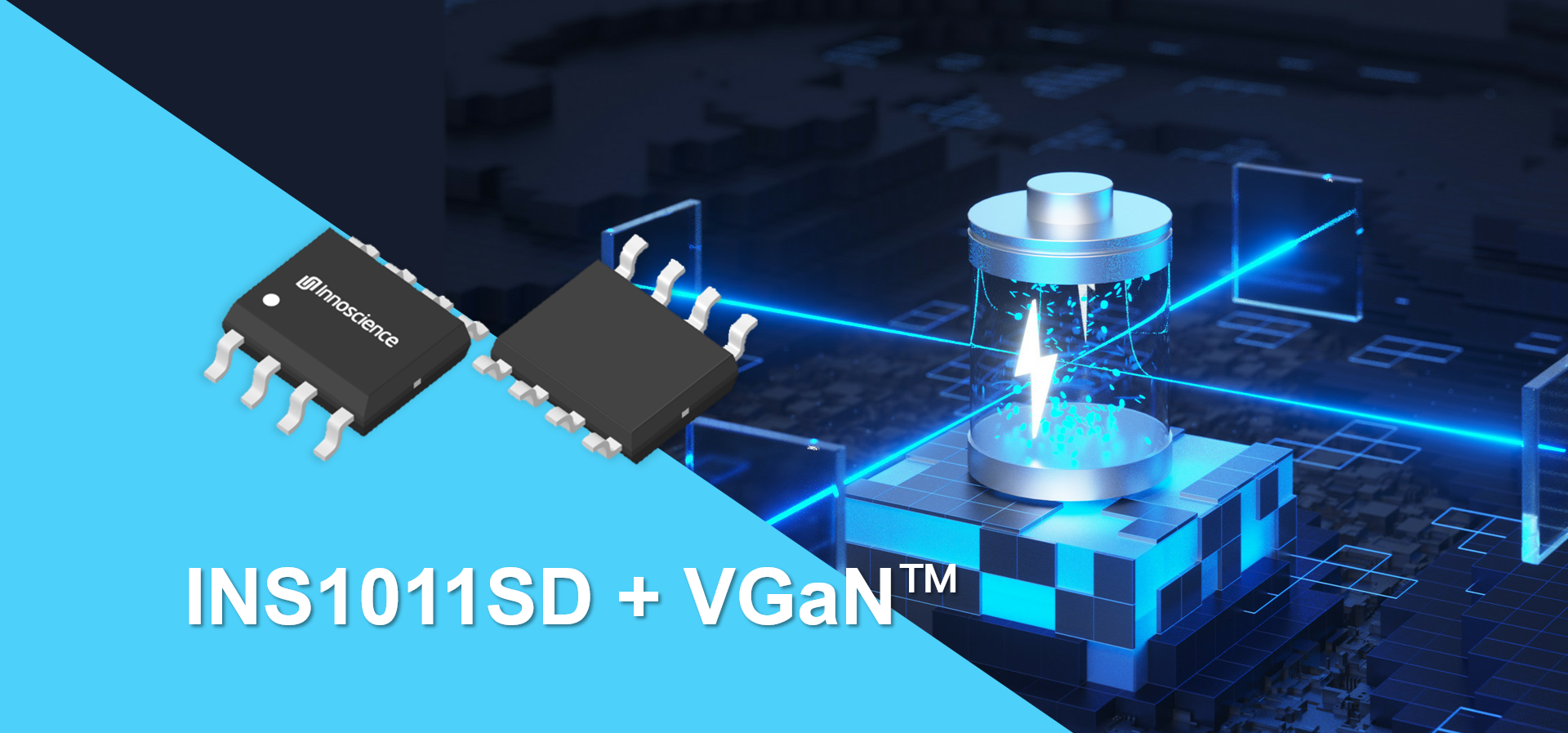

在追求更高效率、更小体积和更低成本的电力电子系统发展趋势下,传统的硅基(Si)功率器件,特别是在双向能量流动应用(如电池管理系统BMS)中常用的背靠背MOSFET方案,逐渐显现出性能瓶颈。氮化镓(VGaN™)器件凭借其卓越的开关速度、低导通电阻和更小的尺寸,成为理想的替代者。然而,充分发挥VGaN™的潜力需要与之高度匹配的专用驱动芯片。英诺赛科(Innoscience)作为全球领先的VGaN™ IDM厂商,推出全球首款100V低边驱动芯片INS1011SD,标志着“VGaN™+专用驱动”完整解决方案的成熟,为双向电力电子系统设计带来革命性突破。