发布时间:2022-09-15 阅读量:837 来源: 我爱方案网整理 发布人: Aurora

第三代半导体的发展在近年来已是全球半导体产业所重视的议题之一,相较于广大的硅制程半导体元件,其整体份额仍相当低,但由于5G/6G、电动车与基础能源工业等等应用的发展,让产业界对第三代半导体的后势发展,大多看好。

第三代半导体主要是碳化硅(SiC)与氮化镓(GaN)两种不同的功率元件,而GaN本身透过SiC基板的结合,形成GaN on SiC晶圆,借此开发出专为国防航太与无线通讯所专用的RF元件,以应用于更为高频与高速的无线网通领域。

宏观来说,功率元件的种类除了传统硅制程的MOSFET与IGBT外,同时也包含了SiC与GaN,应用范围主要分为基础建设所需要的大型变电所或是厂房的AC/DC电力设施,电动车范围则OBC(On Board Charger)、主逆变器(Inverter)与DC/DC Converter(转换器)等。功率元件主要是处理高功率电力转换、DC/DC降压等不可或缺的重要角色。根据SEMI(国际半导体产业协会)预估,2023年全球功率化合物半导体元件晶圆厂产能可望突破千万片晶圆大关,达1024万WPM(月产能,8英寸晶圆),2024年预计会进一步成长至1060万WPM。而依照Yole的统计,全球SiC元件产值在2021年达到11.37亿美元。

台湾地区积极布局

据业内人士透露,中国台湾正寻求积极支持当地从事第三代化合物半导体生产的供应商,如 环球晶圆、汉民科技和广运机械工程股份有限公司。

目前官方尚未发布任何公告。

供应链消息人士称,台湾地区计划投资产业和研究机构,包括台湾地区工业发展局(IDB)下属的产业升级创新平台指导计划。该计划旨在垂直整合从上游材料、设备和组件到主要应用的一切。

据报道,将获得官方支持的公司包括环球晶圆、汉民科技和广运机械工程股份有限公司。消息人士称,台湾地区计划投资8英寸导电SiC晶圆工艺、6英寸和8英寸共享半绝缘碳化硅晶圆工艺以及8英寸GaN外延片工艺。其目标是让技术超越目前的中国台湾工业标准,并建立其研发能力。消息人士称,招聘公司花了将近两年的时间来谈判,这比预期的要长。消息人士还指出了台湾地区化合物半导体行业的几项近期发展。

首先,随着电动汽车(EV)、新能源、5G、AIoT等行业的兴起,需求猛增,全球产业链都在积极投身这一领域。尽管台湾地区在技术上落后于欧洲和美国,但仍收到大量国际咨询订单。此外,台湾地区的垂直整合先前并不完整,部分原因是计划中的跨国并购被国际公司以更高的价格抢先一步,这一点也很明显。

其次,台湾地区SiC供应正从4英寸转向主流6英寸,但其6英寸芯片发展尚未成熟。消息人士称,台湾地区专注于 8 英寸研究,但目前他们缺乏所需的人才。此外,随着地缘政治日趋紧张,台湾地区本地又有一些人才流失。

最后,鸿海精密工业(富士康)正急于追赶和完善产业链。近两年,富士康从旺宏电子购买了6英寸晶圆厂,并投资了Taisic Materials,这使得其母公司更加专注于投资自制的SiC芯片发展。

在这些公司中,环球晶圆拥有最成熟的SiC晶体切割能力。汉民科技子公司 Episil-Precision 具备外延片测试能力,子公司 Episil 拥有 SiC 和 GaN 晶圆厂。富士康通过收购旺宏电子的 6 英寸晶圆厂投资 SiC 晶圆生产,该晶圆厂将用于制造充电桩和 EV 应用。

消息人士称,这次的目标是在台湾地区拥有全面的运营能力,企业可以互相帮助和支持,让技术进步更快。

美日IDM也在布局SiC

美国的厂商方面,安森美半导体日前也在美国新罕布夏州完成全新的SiC厂房,该产房的产能预计在2022年底贡献比现今产能达五倍之多。而新罕布夏州,也正是安森美半导体在2021年收购GTAT(GT Advanced Technology)的总部所在地,该公司也是全球少数能提供硅晶圆基板的指标业者之一。

日本公司当属最为指标性的罗姆半导体,罗姆半导体在SiC相关产品线的开发,其积极度不亚于其他欧美IDM业者,像是近年来SiC MOSFET元件的设计,所有大厂皆改采沟槽式结构,罗姆半导体早在2015年就已经领先其他公司导入,在2012年量产全SiC功率模组,可以想见该公司在该领域有一定的实力在。另一方面,罗姆在SiC晶圆供应策略,与Wolfspeed相同,在2009年收购位于德国的SiCrystal AG,该公司主要业务就是提供SiC晶圆。

SiC供应商策略:确保上游晶圆供应与扩大产能

可以看出IDM在SiC领域皆有相当积极的布局,原则上,策略的布局可以分成两点:其一是收购上游端的SiC晶圆基板供应商或是签署长达五年左右的供应合约,确保SiC晶圆基板产能的供应,其二则是在自家晶圆采取扩厂策略,这两点必须密切配合,方能满足各类终端应用对于SiC元件的需求。值得留意的是,就现阶段SiC元件的主要供应商,仅有英飞凌并未有收购上游的SiC晶圆供应商,长期而言,若面临SiC晶圆供不应求的情况下,考量到各大厂的竞合关系,英飞凌有没有可能面临巧妇难为无米之炊的窘境,这恐怕也是需要思考的课题。

与此同时,IDM的确也在进一步思考利用8英寸厂进行SiC元件的量产可能性,目前,Wolfspeed已经启动全球第一座8英寸的SiC元件量产工厂,快于其他竞争对手,这势必会牵动其他竞争对手在8英寸厂的量产布局,可以确定的是SiC产能的逐渐增加,对于电动车等应用将带来相当的助益。

关于我爱方案网

我爱方案网是一个电子方案开发供应链平台,提供从找方案到研发采购的全链条服务。找方案,上我爱方案网!在方案超市找到合适的方案就可以直接买,没有找到就到快包定制开发。我爱方案网积累了一大批方案商和企业开发资源,能提供标准的模块和核心板以及定制开发服务,按要求交付PCBA、整机产品、软件或IoT系统。更多信息,敬请访问http://www.52solution.com

全球领先的传感器与功率IC解决方案供应商Allegro MicroSystems(纳斯达克:ALGM)于7月31日披露截至2025年6月27日的2025财年第一季度财务报告。数据显示,公司当季实现营业收入2.03亿美元,较去年同期大幅提升22%,创下历史同期新高。业绩增长主要源于电动汽车和工业两大核心板块的强劲需求,其中电动汽车相关产品销售额同比增长31%,工业及其他领域增速高达50%。

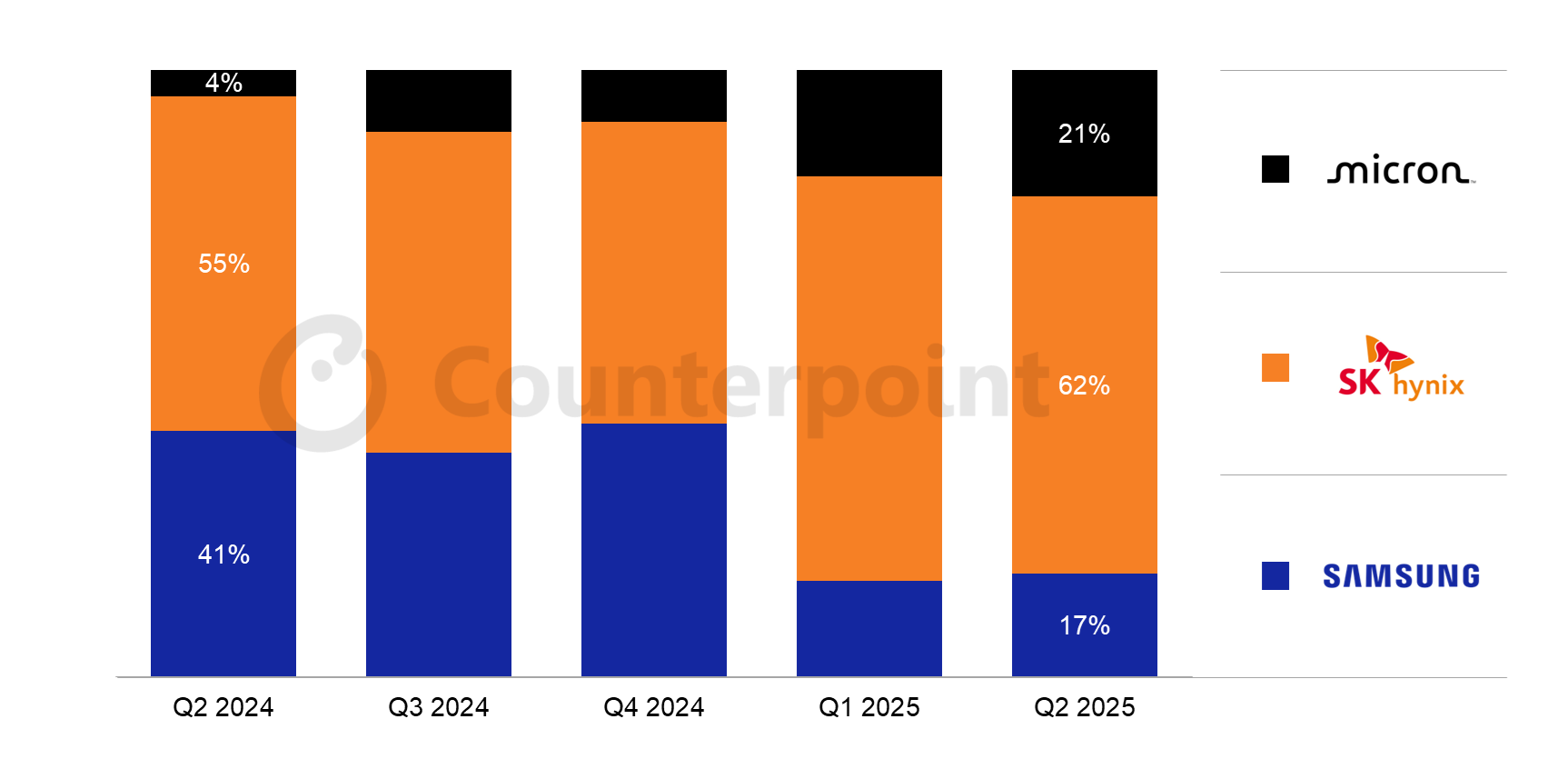

受强劲的人工智能(AI)需求驱动,全球存储芯片市场格局在2025年第二季度迎来历史性转折。韩国SK海力士凭借在高带宽存储器(HBM)领域的领先优势,首次超越三星电子,以21.8万亿韩元的存储业务营收问鼎全球最大存储器制造商。三星同期存储业务营收为21.2万亿韩元,同比下滑3%,退居次席。

8月1日,英伟达官网更新其800V高压直流(HVDC)电源架构关键合作伙伴名录,中国氮化镓(GaN)技术领军企业英诺赛科(Innoscience)赫然在列。英诺赛科将为英伟达革命性的Kyber机架系统提供全链路氮化镓电源解决方案,成为该名单中唯一入选的中国本土供应商。此重大突破性合作直接推动英诺赛科港股股价在消息公布当日一度飙升近64%,市场反响热烈。

全球领先的功率半导体解决方案供应商MPS(Monolithic Power Systems)于7月31日正式公布截至2025年6月30日的第二季度财务报告。数据显示,公司本季度业绩表现亮眼,多项核心指标实现显著增长,并释放出持续向好的发展信号。

贸泽电子(Mouser Electronics)于2025年8月正式推出工业自动化资源中心,为工程技术人员提供前沿技术洞察与解决方案库。该平台整合了控制系统、机器人技术及自动化软件的最新进展,旨在推动制造业向智能化、可持续化方向转型。