发布时间:2022-06-15 阅读量:947 来源: 我爱方案网整理 发布人: Aurora

根据 Knometa Research 最新发布的《2022 年全球晶圆产能报告》,截至 2021 年底,全球图像传感器的装机容量为每月 100 万片 8 英寸当量,预计 2022 年图像传感器产能将增长 13%。

Knometa Research 表示,到 2026 年底,图像传感器的装机容量预计为每月 180 万片 8 英寸当量,这意味着预测期内的年均增长率为 12.5%;这将使图像传感器成为增长最快的细分领域之一,如下图:

Knometa Research 的研究人员指出,尽管疫情对 2020 年的图像传感器市场产生了负面影响,但 2021 年市场恢复了增长。几乎所有领域对数字成像的需求都在增加,包括手机、汽车、机器视觉、安全摄像头、网络摄像头、无人机等。

虽然日本索尼是业界领先的 CIS 供应商,但三星和 SK 海力士的综合 CIS 产能让韩国在 2021 年底成为业界最大的图像传感器生产国。

十多年前,索尼的目标是成为最大的手机图像传感器供应商。在夺得榜首后,索尼于 2014 年立志成为汽车系统 CIS 的最大供应商,索尼还在寻求机器视觉在工厂自动化、无人机以及图像识别安全摄像头中的应用。除此之外,该公司还销售用于深度测距、人脸识别、人工智能和机器视觉的 3D 成像传感器。

索尼是第一家在 12 英寸晶圆上制造图像传感器的公司。Knometa Research 表示,该公司还从日本其他寻求退出 IC 制造业务的公司那里收购 12 英寸晶圆厂,从而继续扩大其 CIS 产能。这家日本公司在其本国的 4 个工厂拥有 8 条 12 英寸晶圆生产线,其中最新的一条是长崎的 5 号晶圆厂。新工厂于 2021 开始大规模生产,公司已经在扩建。

三星进入 CIS 领域旨在实现除了 DRAM 和 NAND 闪存业务以外其它业务的多样化。由于 CIS 设备的制造技术和工具集与 DRAM 的制造技术和设备相似,三星重新改造了旧的 DRAM 工厂,开始制造图像传感器。该公司通过满足其庞大手机业务的大部分摄像头模块需求,成为业界第二大图像传感器供应商。

SK 海力士也采用了同样的战略,将旧的 DRAM 晶圆厂转变为生产 CIS 的工厂,该公司在全球图像传感器市场的份额虽小,但在不断增长。

豪威科技是业界第三大图像传感器供应商,其 CIS 晶圆的制造依赖于外部代工厂,代工产能主要来源于台积电、中芯国际和华力微电子。

国际半导体产业协会(SEMI)最新报告指出,生成式AI需求的爆发正推动全球芯片制造产能加速扩张。预计至2028年,全球12英寸晶圆月产能将达1,110万片,2024-2028年复合增长率达7%。其中,7nm及以下先进制程产能增速尤为显著,将从2024年的每月85万片增至2028年的140万片,年复合增长率14%(行业平均的2倍),占全球总产能比例提升至12.6%。

据供应链消息确认,高通新一代旗舰芯片骁龙8 Elite Gen 2(代号SM8850)将首次采用双轨代工策略:台积电负责基于N3P(3nm增强版)工艺的通用版本,供应主流安卓厂商;而三星则承接其2nm工艺(SF2)专属版本,专供2026年三星Galaxy S26系列旗舰机。此举标志着高通打破台积电独家代工依赖,三星先进制程首次打入头部客户供应链。

在AI算力需求爆发性增长的浪潮下,存储巨头美光科技交出超预期答卷。其2025财年第三季度营收达93亿美元,创历史新高,其中高带宽内存(HBM)业务以环比50%的增速成为核心引擎。凭借全球首款12层堆叠HBM3E的量产突破,美光不仅获得AMD、英伟达等头部客户订单,更计划在2025年末将HBM市占率提升至24%,直逼行业双寡头。随着下一代HBM4基于1β制程的性能优势验证完成,一场由技术迭代驱动的存储市场格局重构已然开启。

随着汽车智能化升级,高保真低延迟高集成度的音频系统成为智能座舱的核心需求。意法半导体(ST)推出的HFDA80D和HFDA90D车规级D类音频功放,以2MHz高频开关技术数字输入接口及先进诊断功能,为车载音频设计带来突破性解决方案。

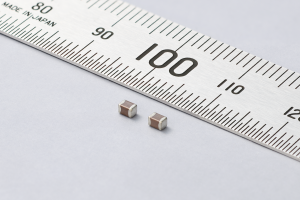

随着汽车智能化电动化进程加速,自动驾驶(AD)和高级驾驶辅助系统(ADAS)等关键技术模块已成为现代车辆标配。这些系统依赖于大量高性能电子控制单元(ECU)和传感器,导致车内电子元件数量激增。作为电路稳压滤波的核心元件,多层片式陶瓷电容器(MLCC)的需求随之水涨船高,尤其是在集成电路(IC)周边,对大容量电容的需求尤为迫切。然而,有限的电路板空间与日益增长的元件数量及性能要求形成了尖锐矛盾,元件的高性能化与小型化成为行业亟待攻克的关键难题。