发布时间:2021-12-16 阅读量:767 来源: 互联网 发布人: 胖哥

11月中旬,市场研究与战略咨询公司Yole发布《雷达行业现状:参与者、应用和技术趋势》报告,其合作伙伴System Plus Consulting同时发布《2021汽车雷达比较报告》,分析了雷达行业现状、预测了未来市场、应用和技术趋势,还揭示了一些头部汽车雷达元器件供应商的技术战略以及他们的特色产品。

汽车雷达105亿美元市场

Yole预测,汽车雷达市场将以每年19%的速度增长,到2025年将达到105亿美元。在过去十年中,汽车雷达市场的增长令人印象深刻,这一增长势头将持续到2025年。

汽车出行在雷达行业中的地位

今天,汽车出行已成为最具活力的细分市场,道路安全要求将雷达推到了主流技术地位。引领趋势的是ADAS和HAD(高度自动化驾驶,Highly Automated Driving)。技术趋势主要是缩小射频板的尺寸,而无论频率范围如何。

在市场竞争方面,几乎所有雷达公司都在加强和扩展为汽车行业提供的产品。从地区看,欧洲公司正在引领汽车雷达市场,这指的主要是上游的半导体器件,也包括部分雷达系统。

从整个行业供应链和竞争格局看,最上游的信号处理及电源管理芯片只有少数几家厂商;然后是射频和MMIC(单片微波集成电路)芯片,厂商也不多;搞雷达子系统的更少,因为它介于芯片和系统之间,空间不大;最拥挤的是Tier 1雷达供应商,其上游选择有限,下游却有很多行业OEM/最终客户的需求。

雷达行业供应链格局

Yole射频设备技术与市场分析师Cedric Malaquin:“雷达为自动驾驶提供了有趣的功能。它是传感器组合中一个强大的解决方案。”由于技术成熟,雷达的发展一直在加速。2021年,成像雷达开始在汽车中商用,它可能是“足够好”的感测解决方案。

逆向工程和成本计算公司System Plus Consulting的高级技术和成本分析师Stephane Elisabeth博士断言:“未来几年,自动驾驶有望成为现实,为了实现这一目标,视觉技术的数量不断增加,除了为驾驶员和乘客提供安全外,还提供了越来越多的功能。”

在这些视觉技术中,雷达系统是构建得最好、最安全的传感器。2000年,汽车雷达系统面世,SRR(近距离)系统用于盲点检测或后方交叉路口警报。如今,来自多家供应商的车辆已经提供了“L2+级别”自动化,驾驶员可以随时待命,也可以在一段时间内不插手。这些车辆集成了大约5个雷达系统,包括SRR和LRR(远距离雷达),以支持紧急制动和自适应巡航控制。

System Plus Consulting的报告对雷达系统成本的分析表明,自2012年以来,其成本一直在下降,这是其渗透汽车行业的重要条件。

雷达系统的成本分解(美元)

头部供应商的势力范围

安波福(Aptiv,前Delphi Technologies)、博世(Bosch)、大陆(Continental)、电装(Denso)、海拉万都(Hella/Mando)和维尔宁(Veoneer,前Autoliv)仍然是开发汽车雷达模块顶级供应商,近年来为汽车市场提供了最新的雷达系统。此外,还有采埃孚天合(ZF/TRW)、现代摩比斯(Hyundai Mobis)和铁将军(SteelMate)等。

提供汽车雷达的重要厂商

要了解各领先公司、模块制造商和雷达供应商的技术路径,以及他们为支持自己下游客户而建立的供应链,可以看看他们都做了什么?

Tier 1的雷达传感器应用范围

雷达传感器分为24GHz NB(窄带)、77GHz和79GHz几类,可以看到哪些Tier 1在这几个市场中比较有优势。

对领先的雷达传感器系统厂商的分析表明,在毫米波雷达领域,基于英飞凌(Infineon,IFX)和恩智浦(NXP)的系统最多;德州仪器(TI)次之;其余是基于意法半导体(STMicroelectronics)和联发科的产品。

主流Tier 1使用的MMIC芯片组

多年来,在毫米波雷达芯片领域,市场一直由英飞凌和恩智浦把持。2020年初,英飞凌宣布与首创车载4D高清点云成像雷达的美国傲酷(Oculi)合作,进军汽车级成像雷达市场,但至今还这是猜。2021年10月下旬,专注AI视觉芯片的半导体公司安霸(Ambarella)宣布收购傲酷。由此可见,4D雷达进入了最关键的市场占位阶段。

事实上,头部厂商都认为实现4D成像的关键在于多天线,技术门槛并不高。为了抢占市场,德州仪器2016年底推出基于CMOS工艺的高集成度77GHz毫米波雷达传感器AWR1642系列,是为适用中短距场景的集成DSP和MCU的单芯片产品,但在长距毫米波雷达芯片组市场仍排在老三的位置。

2018年底,德州仪器抛出4D成像毫米波雷达概念,推出了基于AWR2243 FMCW(调频连续波)单芯片射频芯片的4片级联4D毫米波雷达全套设计方案,最难搞的天线也融入其中,内嵌四元件串馈贴片天线。傲酷的产品就搭载了这样的方案。

因为雷达系统的功能是由芯片性能决定的,当然还要考虑经济性。英飞凌和恩智浦都是MMIC市场的领导者,其趋势是每个芯片集成更多的数字功能。

System Plus Consulting解释说:“市场份额因频率和汽车应用而异。在24GHz,意法半导体的解决方案处于低端。在77GHz,英飞凌和恩智浦多年来一直处于领先地位,德州仪器正在迎头赶上。”

德州仪器是怎么追赶的?AWR1843AoP 77/79GHz雷达芯片组被称为世界上第一个76-81GHz汽车单片雷达,是采用集成天线封装的片上系统器件。与竞争对手不同,德州仪器不仅在同一片SoC上集成了发射机、接收机和本地振荡器,还集成了MCU和DSP。之后,该公司在AWR1843AoP中使用集成式封装天线(AoP)升级其先前的芯片,以保持领先于竞争对手。

带天线的雷达传感器PCB

这使得AWR1843成为目前市场上集成度最高的雷达芯片组。它有7个通道、4个接收器(Rx)和3个发射器(Tx),以及MCU和DSP,都在同一个芯片和天线上。毫不奇怪,与竞争对手相比,这种新芯片组非常紧凑和先进。

德州仪器的产品组合目前包括4种不同芯片解决方案,其目标是汽车和工业应用,从超短距离雷达探测(USRR)到雷达成像(RI)。此外,其产品组合范围从低功耗、高度集成的设备到工作在79GHz频段的高性能雷达。德州仪器也在寻求替代短程应用的24GHz设备。此外,将MCU和DSP放在同一个芯片上,并将天线放在封装顶部,可大幅减少PCB面积,与其他解决方案相比,空间减少近80%。

Tier 1加码4D成像

大陆的第一台成像雷达ARS540 4D远程雷达是2020年9月发布的,是与赛灵思联合打造的汽车行业首款用于自动驾驶的量产版4D成像雷达,其重量为530.5克,尺寸136.8×90.3×65.6mm,频率范围76-77GHz,装车为宝马iX 2021款。

不过,报告指出,大陆的SRR和LRR雷达传感器的集成度最低:这两种设备都基于相同的射频板面积,两种设备的MMIC集成也是相同的。

2020年4D成像市场引爆,2021年1月,安波福以新一代ADAS平台的形式推出了4D成像雷达,支持从入门级驾驶辅助到高级驾驶辅助、自动泊车等多种功能。系统还允许整合未来开发的技术和功能(包括与Motional合作开发的自动驾驶技术和功能),为升级实现更高级别的自动驾驶做好准备。

作为安波福智能汽车架构(SVA)的重要组成部分,新的ADAS平台完全兼容目前的域控制架构,也可以开发可远程迭代升级的新功能、新服务。

2021年4月,采埃孚宣布获得上汽集团长距离成像雷达技术的生产订单。采埃孚长距离PREMIUM 4D成像雷达可以感知包括高度在内的四个维度的车辆周围环境,使其在功能上与摄像头和激光雷达等光学传感器相似,最远探测距离可达350m。利用4D成像技术,高分辨率雷达可以为从半自动到高级自动驾驶(包括L4级自动驾驶)功能提供必要的安全性和可靠性。采埃孚的4D成像雷达将于2022年在上汽集团R品牌装车。

2021年10月,博世首次展出了第五代毫米波雷达至尊版4D成像雷达。至尊版采用76-77GHz频段,最远探测距离达302米,水平视场角可达120°,垂直视场角可达24度。博世4D毫米波雷达,可以实现远距离探测,水平视角的增大以及探测精度的进一步提升;相比第四代毫米波雷达,其带宽将提升50%,点云密度提高10倍,同时可通过拓展可占用带宽获得更多的反射量,从而实现更精确的环境建模。该雷达集成度更高,体积更小,高度63mm,宽度72mm,厚度19mm;改善整车集成度,体积显著减小,同时性能显著提升。看看上面大陆雷达的尺寸就明白了。

其他一些老牌雷达企业也在加紧推进4D成像毫米波雷达的进度,不过目前都还没有产品发布。

4D成像雷达具有不惧暴雨、强光等恶劣环境的全天候特性,是毫米波雷达的一种“升维”,也延续了过去的成本优势。

与传统毫米波雷达比较,4D成像雷达增加了高度探测,点云数量更多,探测更准确、迅速,特别是对弱势道路交通使用者与潜在路障,能够直接测量其高度并更好地进行目标分类识别;同时具备更高的鲁棒性,能够更好地满足舒适、安全以及自动化驾乘体验,可以在复杂及高度自动驾驶场景提升系统的舒适性与安全性。

Yole也指出,安全要求一直在推动雷达规范和集成的进展。自2014年以来,随着每一个新的具有挑战性的技术突破,汽车前部雷达视野都有所增加。由于安装条件困难,目前前端雷达的最大FoV为120°,因此预计主机厂将从前端的1台雷达改为3台。

2022年AEB(自动紧急制动)之风迎面而来,特别是在道路交叉口和出发点避免前方驶来车辆及侧面穿过车辆发生碰撞,对雷达推出了更高的要求。

美国为防止高端人工智能(AI)芯片通过第三方渠道流入中国,已秘密要求芯片制造商英伟达(NVIDIA)、超威半导体(AMD)等企业在出口至部分国家的AI芯片中植入追踪程序,以便实时监控芯片流向

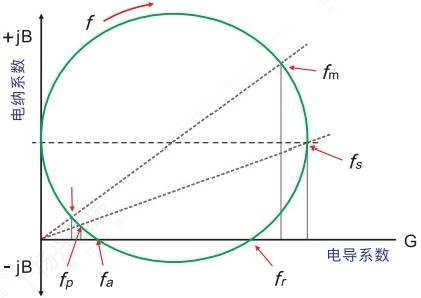

在电子电路设计中,晶振的每一项参数都与产品命运息息相关——哪怕只差0.1ppm,也可能让整板“翻车”。看似最基础的术语,正是硬件工程师每天必须跨越的隐形门槛。

在电子电路设计中,晶振的每一项参数都与产品命运息息相关——哪怕只差0.1ppm,也可能让整板“翻车”。看似最基础的术语,正是硬件工程师每天必须跨越的隐形门槛。

电路板中常用到恒温与温补这两种晶振,恒温晶振与温补晶振都属于晶体振荡器,既有源晶振,所以组成的振荡电路都需要电源加入才能工作

汽车电子系统日益复杂,尤其在48V架构、ADAS与电控系统普及的当下,对瞬态电压抑制器(TVS)的功率密度、高温耐受性及小型化提出了严苛挑战。传统大功率TVS往往体积庞大,难以适应紧凑的ECU布局。威世科技(Vishay)日前推出的T15BxxA/T15BxxCA系列PAR® TVS,以创新封装与卓越性能直面行业痛点,为下一代汽车设计注入强大保护能力。