【导读】业界关切的问题是全球存储器业自1999年始,历经六次大的兼并与退出,厂家数量越来越少,尽管台湾地区尚有几家小厂,但由于实力不济,或者依附于美光,或者转型代工。存储业很久没有“新进者”出现了。

武汉“新芯”投资240亿美元启动存储器项目己引起全球的热议,加上紫光的存储器项目,虽然尚未正式落子,但是它的计划几乎己成定局,投资近100亿美元,由紫光国芯操刀。如今又冒出台代工双雄之一的联电,它与福建泉州合作准备迈入利基型存储器的代工行列。这样全球顶级公司,包括三星、英特尔、海力士,加上国内的武汉“新芯”、紫光国芯,还可能再加上合肥的项目以及泉州联电的存储器代工,都聚集于中国。

存储产业竞争将再起波澜

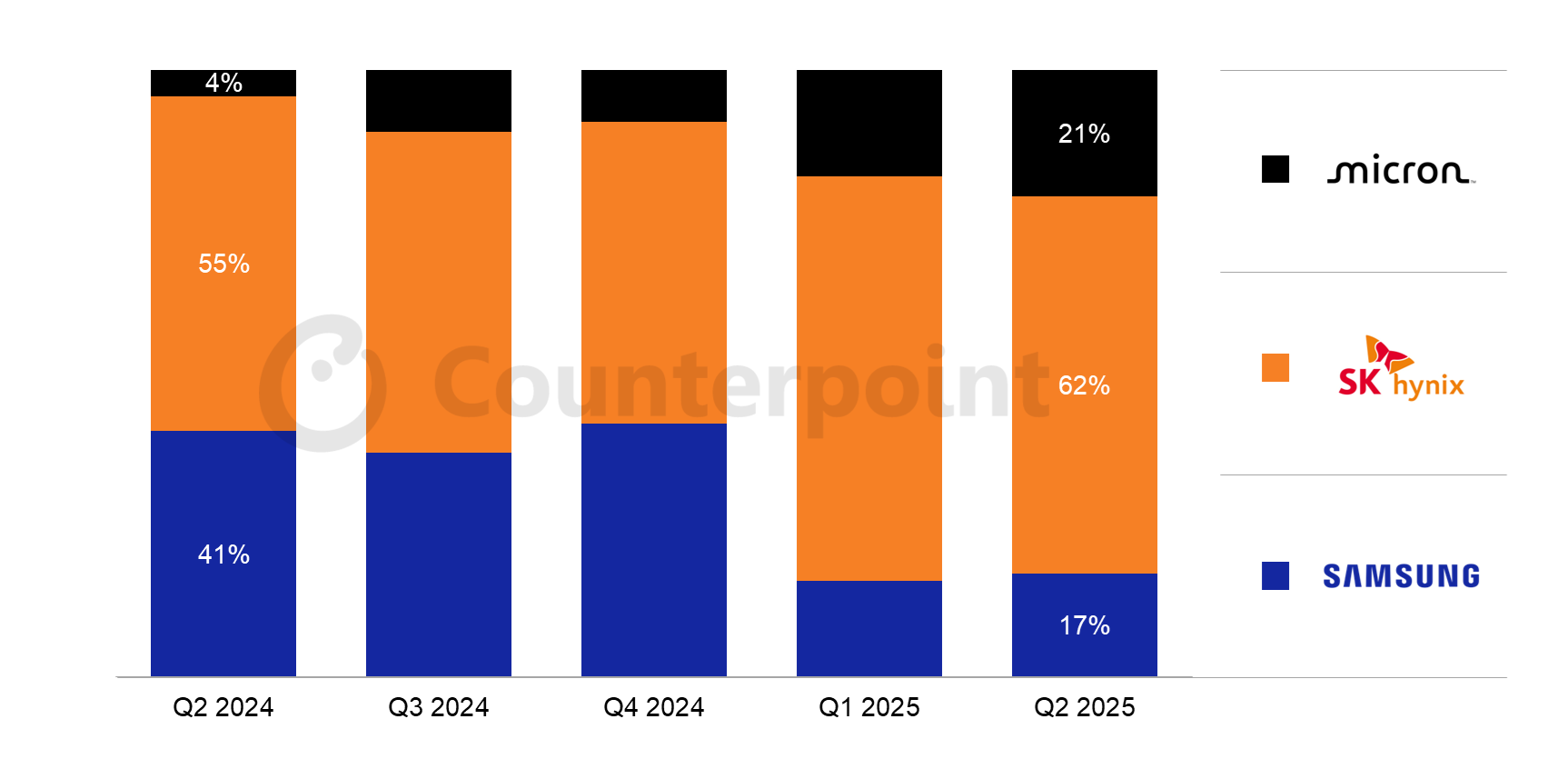

业界关切的问题是全球存储器业自1999年始,历经六次大的兼并与退出,厂家数量越来越少,DRAM只剩下三家,包括三星、海力士和美光(它于2012年兼并日本的尔必达);NAND闪存方面有四组,分别是三星、东芝/闪迪、海力士以及美光/英特尔。尽管台湾地区尚有几家小厂,但由于实力不济,或者依附于美光,或者转型代工。存储业很久没有“新进者”出现了。

国内大建存储器生产线将产生什么影响?

三星及海力士两家垄断的局面己经持续多年,三星己连续24年称霸全球。2015年的数据,韩国的DRAM及NAND全球市场份额分别达到73%及43.7%。如果从存储器的周期计,在2001至2010年期间,仅三星和海力士两家盈利80亿美元,其他诸厂累积亏损达130亿美元。反映出全球存储器业的竞争十分激烈以及垄断格局己成定局。

在这样的大背景下,为什么会有那么多新建全球存储器厂再次聚集于中国?中国应该上马建设多条存储器生产线吗?这对于中国半导体业会产生什么影响?

中国要发展存储器业是产业的需要,是芯片制造业向上突破的重要一环。但是在现阶段由于诸多结构性的矛盾尚未系统解决,要避免“热点”项目不跟风上马是困难的,尤其是不少地方政府的热情未减。

全球存储器业己趋成熟,每年DRAM及NAND销售额近750亿美元,至今尚未有替代品出现。有报道称,目前3D NAND Flash主流产品容量是256Gb,单价约10美元,相较于传统2D NAND Flash容量128Gb,产品单价仅4~5美元,3D NAND Flash单位容量价格依然偏高。不过,随着市场上大容量芯片货源快速增加,削价竞争战火一触即发,一旦3D NAND Flash产品良率与容量有效拉升,将快速取代传统2D NAND Flash市场。

如今3D NAND的热潮兴起,在三星带领下,今年将成为投资的热点之一。

因此,除了国际大厂在中国独资建厂之外,它们的目的无非是为了更接近于客户,瞄准未来中国的大数据、服务器及物联网等市场以及希望地方政府能提供更多的优惠政策与补贴。当然还有可能出现穿上“马甲”的地方政府项目,它们的目的几乎差不多——迎合地方政府的“需要”,基本上都是拿中国人的钱来搞建设,自身很少出资。因此必须密切关注未来项目的潜在风险。

中国半导体业的发展面临的问题十分复杂,不向前走是肯定不对的,但是怎么走得稳妥,少些弯路又显得是十分重要。

如今普遍的论点是,中国每年消耗全球DRAM+NAND的30%~40%,约300亿美元。因此上马几条存储器生产线也只能满足需求的10%~20%。其实这样的逻辑是不够全面与客观的,它可能会引发未来中国存储器产能的过剩。因为市场没有国界,中国处于全球化市场之中。只有中国生产的存储器芯片能够产生销售额,有足够的利润才是符合市场化规则的。如果产品在性能、价格,尤其是价格方面,无法与三星等抗衡,产品就一定会积压,中国的存储器生产线会面临巨大的亏损,迫使生产线无法持续下去。

因此如今要上马存储器芯片生产线,从产业发展的需要应该支持,但是现阶段理当主要依靠国家资金的投入,其它诸如紫光等民营资本,它们的精神可嘉,值得敬重。然而它们的一切投资行为要对股民负责,因此是有约束力的。这里建议它们不一定非要马上从芯片制造入手。至于许多地方政府的项目,尽管都披上了“马甲”,但是由于这些项目的风险实在太大,要投入的资金量很多。之前我国台湾地区上马存储器的雄心与条件相比大陆要强许多,结果也不能算成功。因此现阶段中国存储器制造生产线只能先由国家来主导开局,集中优势兵力取得好的结果。

竞争激烈坚持是关键

另一个业界关切的问题是未來可能出现的专利纠纷,及技术上的合作伙伴、人材等问题。全球半导体业每年的专利纠纷不断,专利技术互相交叉,试图躲避几乎是不可能的,这也是半导体业的特征之一。观察新芯反复强调它己与Spansion合作,觉得其可能尚存风险。因为Spansion可能拥有的是NAND闪存中的trap型专利技术,有别于传统的浮栅结构,但是在3D NAND中并没有见到它的产品。

全球NAND供应商有四组人马:三星、SK海力士、东芝/闪迪及美光/英特尔,其中韩厂占比达43.7%。而在3D NAND方面,三星一家的占比已达40%,技术上遥遥领先,西安三星厂生产3D V NAND,目前月产能己达6万~7万片,今年计划扩充至10万片。

那些将处理器技术授权于中国厂商的企业,这些策略并不陌生。如AMD在10年之前就有所谓“转让技术”给北大众志,2014年11月国内IT厂商华胜天成与IBM公司达成合作,前者将消化和吸收IBM公司的POWER芯片技术,研发高端服务器产品。但是这么长时间来,所谓“转让技术”未见有太多的真实效果。

中国试图在3D NAND方面进行突破,思路是先导性的。不管有没有技术合作伙伴,也要昂首前行,关键在于如何开展工作。其中,首先要选好领军人物。除了专利问题之外,工艺技术的难度不小,如三星的最新3D V NAND,48层,每层厚度仅40微米。近期韩国媒体言,三星在技术上至少领先中国有3~5年。存储器业的进步快,价格下降是个杀手锏,是无法避开的。另外,由于是国有体制下的项目,需要高强度的投资,而且是持续的投资,相信能够在亏损时期仍能坚持下去是十分必要的。

顶级大厂聚集中国,对于我们肯定是一个大挑战,至少在争夺人力资源等方面对于我们十分不利。另外,实际上中国市场是全球化的,未来各类存储器产品在本土都有产出,几乎没有差异化可言,所以我们并不占太多的优势,未来的竞争会更加残酷与无情。因此思想上要有清醒的认识,未来的竞争是一场实力的较量,其中一定要少走”捷径”,踏踏实实的循序前进。

之前暂时的落后如今要迎头赶上去,尤如参加一场马拉松赛跑,中国不参与进去是一点希望都没有。至于在短时期勇夺第一或者第二尚不敢胡言,但是一定要鼓足勇气、树立信心,尽最大的可能跑在前列方阵中,把差距缩到最小。