发布时间:2012-11-8 阅读量:631 来源: 我爱方案网 作者:

导读:今年10月LED观察把重点放在了LED晶片业竞争力分析上,选择的厂商包括:三安光电、德豪润达、士兰明芯、上海蓝光、清华同方等具有产能及营收规模、发展潜力、及产业链布局完整度等要求的厂商。

10月LED产业观察重点聚焦在LED晶片业者竞争力分析,选择厂商为具产能及营收规模、发展潜力、及产业链布局完整度,包括三安光电、德豪润达、士兰明芯、上海蓝光、清华同方。

从营运表现观察,三安光电2012年已实现营收数字为人民币23.5亿元,年成长率达101%,相对的,其它Tier 2业者下滑30~50%间,德豪润达LED晶片占其LED事业部营收偏低、约12%。

获利方面,2012年第3季三安光电营业利益率为12.2%,尚高于大陆LED晶片厂平均水准,其它业者如士兰明芯及清华同方,毛利率则在10%以下。然值得注意是,因大陆LED晶片价格低于业界平均水准约10%,后续获利表现需继续观察。

产能方面,三安光电2012年MOCVD机台量产数为144台,领先其它大陆晶片业者,德豪润达与上海蓝光于2012年机台数达60台(含)以上,然单一机台营收贡献偏低,产能规模较小者为清华同方及士兰明芯,2012~2013年确定规划总产能为50台(含)以下。

从大陆主要LED片厂产业链布局观察,因三安光电上、中、下游各项表现优于其它业者,故评比最高。其次为德豪润达及上海蓝光,前者弱点为LED晶片发展速度延迟,故近期延揽Philips Lumileds高阶人才,欲强化其高功率晶片实力。

清华同方下游LED照明及LED TV、显示器等品牌知名度大,然MOCVD机台开出速度延宕;士兰明芯则过于专注在显示屏用LED元件,故产业规模较小,评比分数为所有5家业者中最弱。

全球领先的传感器与功率IC解决方案供应商Allegro MicroSystems(纳斯达克:ALGM)于7月31日披露截至2025年6月27日的2025财年第一季度财务报告。数据显示,公司当季实现营业收入2.03亿美元,较去年同期大幅提升22%,创下历史同期新高。业绩增长主要源于电动汽车和工业两大核心板块的强劲需求,其中电动汽车相关产品销售额同比增长31%,工业及其他领域增速高达50%。

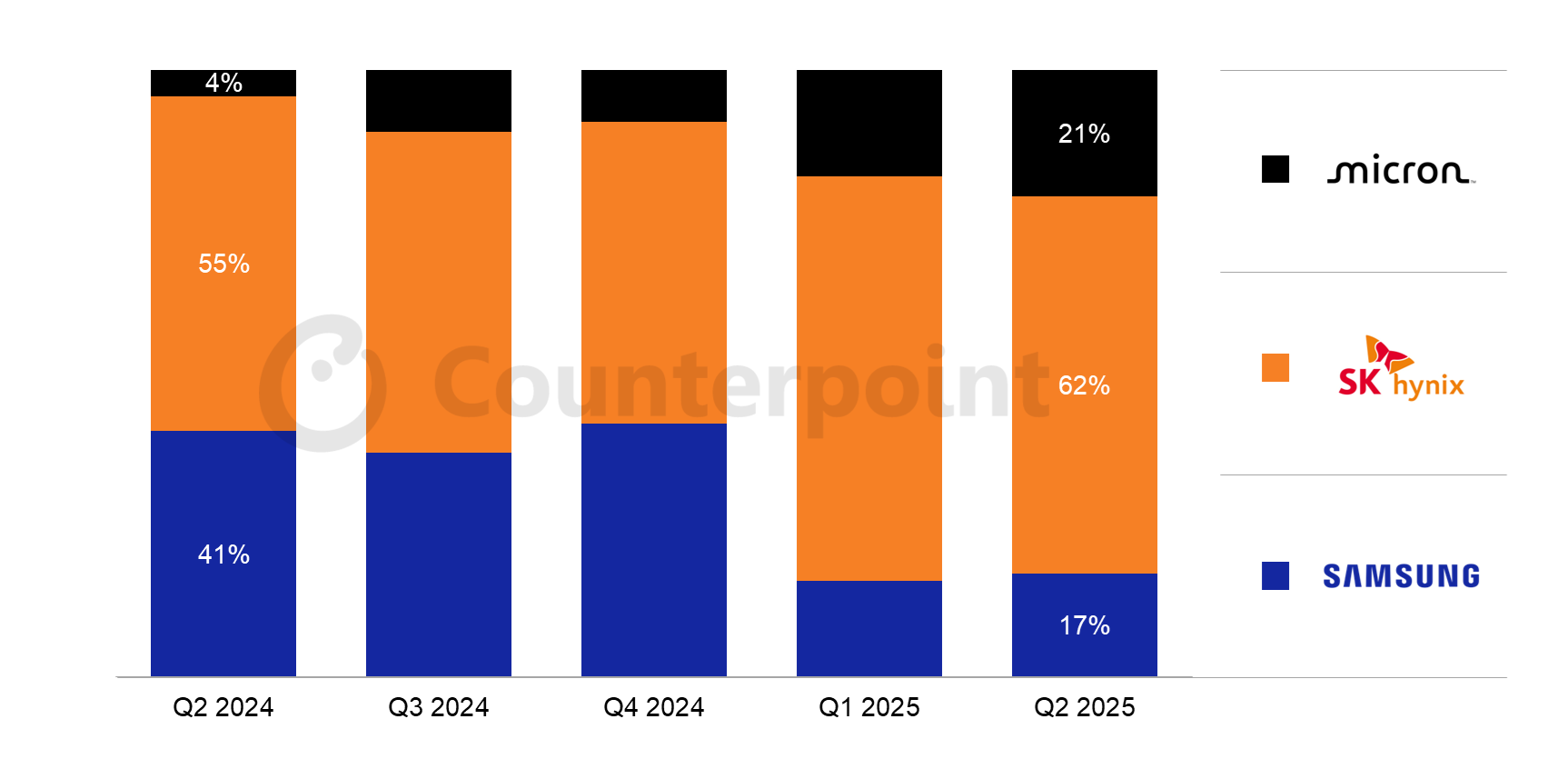

受强劲的人工智能(AI)需求驱动,全球存储芯片市场格局在2025年第二季度迎来历史性转折。韩国SK海力士凭借在高带宽存储器(HBM)领域的领先优势,首次超越三星电子,以21.8万亿韩元的存储业务营收问鼎全球最大存储器制造商。三星同期存储业务营收为21.2万亿韩元,同比下滑3%,退居次席。

8月1日,英伟达官网更新其800V高压直流(HVDC)电源架构关键合作伙伴名录,中国氮化镓(GaN)技术领军企业英诺赛科(Innoscience)赫然在列。英诺赛科将为英伟达革命性的Kyber机架系统提供全链路氮化镓电源解决方案,成为该名单中唯一入选的中国本土供应商。此重大突破性合作直接推动英诺赛科港股股价在消息公布当日一度飙升近64%,市场反响热烈。

全球领先的功率半导体解决方案供应商MPS(Monolithic Power Systems)于7月31日正式公布截至2025年6月30日的第二季度财务报告。数据显示,公司本季度业绩表现亮眼,多项核心指标实现显著增长,并释放出持续向好的发展信号。

贸泽电子(Mouser Electronics)于2025年8月正式推出工业自动化资源中心,为工程技术人员提供前沿技术洞察与解决方案库。该平台整合了控制系统、机器人技术及自动化软件的最新进展,旨在推动制造业向智能化、可持续化方向转型。