发布时间:2011-06-8 阅读量:1673 来源: 我爱方案网 作者:

中心议题:

*LED 企业现“马太效应”

面对1500亿元的巨大市场蛋糕,以GE、PhilipsLumileds、OSRAM、Cree、Nichia、ToyodaGosei等全球产业链巨头为代表的跨国公司、国内4000余家LED诸侯企业,1万多家传统照明企业虎视眈眈,如今市场竞争格局正在进一上演“强者越强,弱者愈弱”的“马太效应”。

LED产业市场竞争格局一览:

.jpg)

当前,我国掀起一股LED投资热,疯狂采购MOCVD机,2010年单在发改委登记备案的就有近700台,有些厂家不等发改委的补贴而直接购买。而MOCVD机台差不多被德国厂家AIXTRON和美国厂家VEECO垄断(两家MOCVD设备厂垄断了全球MOCVD设备90%以上的市场份额),两家产能有限,订单已经排到2012年。

二、LED芯片厂商

LED照明芯片作为上游产业核心链条,技术的发展将直接带动照明市场格局的变化,目前全球LED芯片市场格式分为三大阵营,其全球销售排名:

.jpg)

Ⅰ第一阵营:日本、欧美为代表厂商。全球五大LED巨头均属此阵营,包括日亚化学、丰田合成、Lumileds、Cree和Osram。这个阵营还包括东芝、松下和夏普。这个阵营技术一流,专利丰厚,在超高亮度LED领域耕耘多年,目标市场是通用照明以及汽车照明。日本企业会少量兼顾消费类电子产品背光用LED,欧美企业则对消费类电子产品背光用LED毫无兴趣。

Ⅱ第二阵营:韩国和中国台湾为代表的厂家。这个阵营的厂家拥有消费类电子完整产业链,关注消费类电子产品背光用LED,其技术与欧日美企业有差距,尤其是通用照明领域,目前正在享受高速成长期。

Ⅲ第三阵营:中国大陆为代表的厂家。中国大陆厂家规模小,数量分散,主要从事四元黄绿光LED生产,主要用于户外景观、装饰或广告。2009年中国LED芯片行业的总产值为20多亿元人民币,企业按区域划分数量达62个,其中15个省/直辖市进入LED芯片行业,广东、福建企业数量明显领先于其他地区,广东有10个占16.1%,福建有8个占12.9%。7个国个半导体照明产业化基地所在的省/直辖市,LED芯片企业数量都在4个或以上。7个国个半导体照明产业化基地所在的省/直辖市广东、福建、上海、河北、江苏、江西、辽宁LED芯片企业合计41个,约占LED芯片企业总数的2/3。山东、湖北、浙江LED芯片企业数量也都在4个以。

.jpg)

目前国际LED芯片厂商有:科锐[Cree]、首尔半导体[SSC]、日亚[Nichia]、Osram、普瑞[BridgeLux]、Lumileds、旭明[Smileds]、丰田合成(株)[ToyodaGosei]、昭和电工[SDK]、GELcore、大洋日酸、TOSHIBA、Agilent、韩国安萤[Epivalley]、Genelite、HP等,其中重点厂商概况:

①科锐(CREE)

科锐公司是市场上领先的革新者与半导体的制造商,以显著地提高固态照明,电力及通讯产品的能源效果来提高它们的价值。

科锐的市场优势关键来源于公司在有氮化镓(GaN)的碳化硅(SiC)方面上独一的材料专长知识,来制造芯片及成套的器件。这些芯片及成套的器件可在很小的空间里用更大的功率,同时比别的现有技术,材料及产品放热更少。

科锐把能源回归解决方案用于多种用途,包括在更亮及可调节的发光二极管,更鲜艳的背光显示,高电流开关电源和变转速电动机的最佳电力管理,和更为有效的数据与声音通讯的无线基础设施等方面有令人兴奋的可选择的方案。Cree的顾客有从创新照明灯具制造商到与国防有关的联邦机构。

科锐的产品系列包括蓝的和绿的发光二极管芯片,照明发光二极管,背光发光二极管,为功率开关器件,无线电频率设备和无线电设备的发光二极管。

②欧司朗(Osram)

欧司朗是世界上两大光源制造商之一,总部设在德国慕尼黑,研发和制造基地在马来西亚,是西门子全资子公司。

欧司朗的客户遍布全球近150个国家和地区。凭借着创新照明技术和解决方案,Osram不断开发人造光源的新领域,产品广泛使用在公共场所、办公室、工厂、家庭以及汽车照明各领域。

欧司朗拥有多项世界领先的专利,众多世界著名工程都选择了Osram的照明产品和方案。从世界高楼的台北101大厦,到极尽豪华的迪拜帆船酒店;从2000年悉尼奥运体育场,到2006年世界杯慕尼黑安联球场;从庄严肃穆的北京天安门,到现代建筑经典瑞典马尔摩旋转大厦…Osram的照明产品都闪耀在其中。

欧司朗在中国共设有三个生产基地,并拥有研发中心,公司在华员工总数接近8000人。其中欧司朗(中国)照明有限公司成立于1995年,公司拥有员工约3500人,在全国设有近40个销售办事处。欧司朗中国已成为Osram亚太地区的实力中心,并在Osram全球战略中扮演重要角色。

Osram的照明产品多达5000多个品种,能够充分满足人们在工作、生活及特殊领域的多方面需求。其产品系列包括:荧光灯、紧凑型荧光灯、高强度气体放电灯、卤素灯、汽车灯、摩托车灯、特种光源、电子镇流器和发光二极管等。先进的电子管理系统及完善的物流配送网络实现了Osram产品服务中国千家万户的愿望。

③飞利浦(PHILIPS)

飞利浦照明为所有领域提供先进的高效节能解决方案,包括:道路、办公室、工业、娱乐和家居照明等。在构筑未来的新型照明的应用和技术使用上,Philips也位居领导地位,例如LED技术。公司主要产品包括,氙汽车灯、道路照明、氛围照明。

飞利浦确立在LED芯片领域的领导地位主要得益于对Lumileds的收购,Lumileds由安捷伦和飞利浦合资组建于1999年,2005年Philips完全收购了该公司。PhilipsLumileds公司是世界领先的大功率LED照明解决方案供应商。该公司一贯致力于推动固态照明技术的发展,提高照明解决方案的环保性,帮助减少二氧化碳排放和减少扩建电厂的需求,而该公司领先的光输出、功效和热能管理就是在此方面长期努力的直接结果。PhilipsLumileds公司的LUXEONLED产品为商店、户外、办公室、学校和家居照明解决方案提供了新的选择。PhilipsLumileds可提供各种LED晶片和LED封装,有红、绿、蓝、琥珀、及白光等LED产品。

.jpg)

中国台湾地区LED芯片厂商包括:晶元光电[Epistar]、(联诠、元坤、连勇、国联)、广镓光电[Huga]、新世纪[GenesisPhotonics]、华上[AOC]、泰谷光电[Tekcore]、鼎元[Tyntek]、奇力、钜新、光宏[KWE]、晶发[Ubilux]、视创、洲磊[Uni-LightTouchtek]、联胜[HPO]、汉光[HL]、光磊[ED]、鼎元[Tyntek]、曜富洲技TC、灿圆[FormosaEpitaxy]、国通、联鼎、全新光电[VPEC]等。

目前,中国台湾LED晶料厂商营收排名为:

.jpg)

国内LED芯片厂商

近年来,我国LED芯片技术快速发展。国内蓝宝石衬底白光LED有很大突破,目前光效已达到90lm/W-100lm/W。同时,具有自主技术产权的硅衬底白光LED也已经达到90lm/W-96lm/W。与此同时,海外芯片厂商也正在加速进入中国市场,科锐(Cree)在惠州建设芯片厂、旭明在广东省建设LED芯片厂,国内LED芯片业呈现出山雨欲来风满楼的竞争态势。

目前我国LED芯片厂商统计数量为62家,国内LED外延生长和芯片制造的主要企业有厦门三安、大连路美、上海蓝光、上海蓝宝、山东华光、杭州士兰明芯、江西晶能光电、河北同辉、沈阳方大、厦门乾照、江西联创、南昌欣磊、上海大晨、上海宇体、深圳世纪晶源、深圳奥伦德、扬州华夏集成、廊坊清芯、甘肃新天电、武汉迪源、西安中为、广州普光、东莞福地,以及“外资血统”企业如武汉华灿、厦门晶宇、厦门明达和晋江晶蓝等。

其中,三安主攻LED背光市场,士兰微主攻LED户外显示屏市场,迪源和蓝宝主攻大功率高亮度照明市场,华灿主攻室内照明市场,蓝光也以小功率LED照明市场为主。

.jpg)

②国内LED芯片企业销售排名:

三、LED封装厂商

.jpg)

led产业是一个新兴产业,近几十年来发展迅速,但区域发展不平衡,在发展模式上亦有较大差异。欧、美、日地区发展较早,培育了许多大型led企业,这些企业凭借其雄厚的资金实力和先进的技术水平,多采取垂直一体化经营模式,从外延、芯片制造到器件封装覆盖整个产业,有的甚至介入到应用领域,如日本nichia、德国osram、美国cree等。

中国大陆和台湾地区进入led产业较晚,led企业的资金实力、技术水平与欧、美、日企业有一定差距,因而多专注于产业链的某个环节、走专业化道路。随着,中国大陆和台湾地区企业在资金实力和技术水平的提升,目前在封装领域,发光效率、显色指数等主要指标方面国内外已不存在明显差距。

同时,国内led封装企业的特点是规模小、数量多,为500家~600家,具有一定规模,销售在千万元以上的企业约100家,主要封装企业有深圳雷曼光电、厦门华联、佛山国星、江苏稳润、广州鸿利、宁波升谱、江西联创、天津天星、廊坊鑫谷、深圳瑞丰、深圳光量子、健隆光电科技有限公司等。

此外,普通lampled市场已处于低价低层次的竞争态势;在中高端市场,高质量lampled和smdled的产业化关键生产技术仍只被少数大型企业掌握,行业进入门槛仍然较高。近年来,基于劳动力和市场等因素,全球led产业不断向中国大陆转移,台湾亿光、佰鸿及国外行业龙头开始在大陆设厂,预计未来5-10年内,珠三角、长三角、福建等地区会成为世界led封装中心。可以预见,led封装领域的竞争将日益激烈。

.jpg)

四、led应用产品企业

国际led应用产品企业

.jpg)

国际led企业厂商包括:欧司朗(osram)、ge照明(gelighting)、飞利浦(philips)、库柏照明(cooper)、索恩照明(thorn)等。

国内led应用产品企业

.jpg)

主要led行业上市企业

.jpg)

涉足led行业上市企业

.jpg)

中国传统照明上市企业

.jpg)

全球领先的传感器与功率IC解决方案供应商Allegro MicroSystems(纳斯达克:ALGM)于7月31日披露截至2025年6月27日的2025财年第一季度财务报告。数据显示,公司当季实现营业收入2.03亿美元,较去年同期大幅提升22%,创下历史同期新高。业绩增长主要源于电动汽车和工业两大核心板块的强劲需求,其中电动汽车相关产品销售额同比增长31%,工业及其他领域增速高达50%。

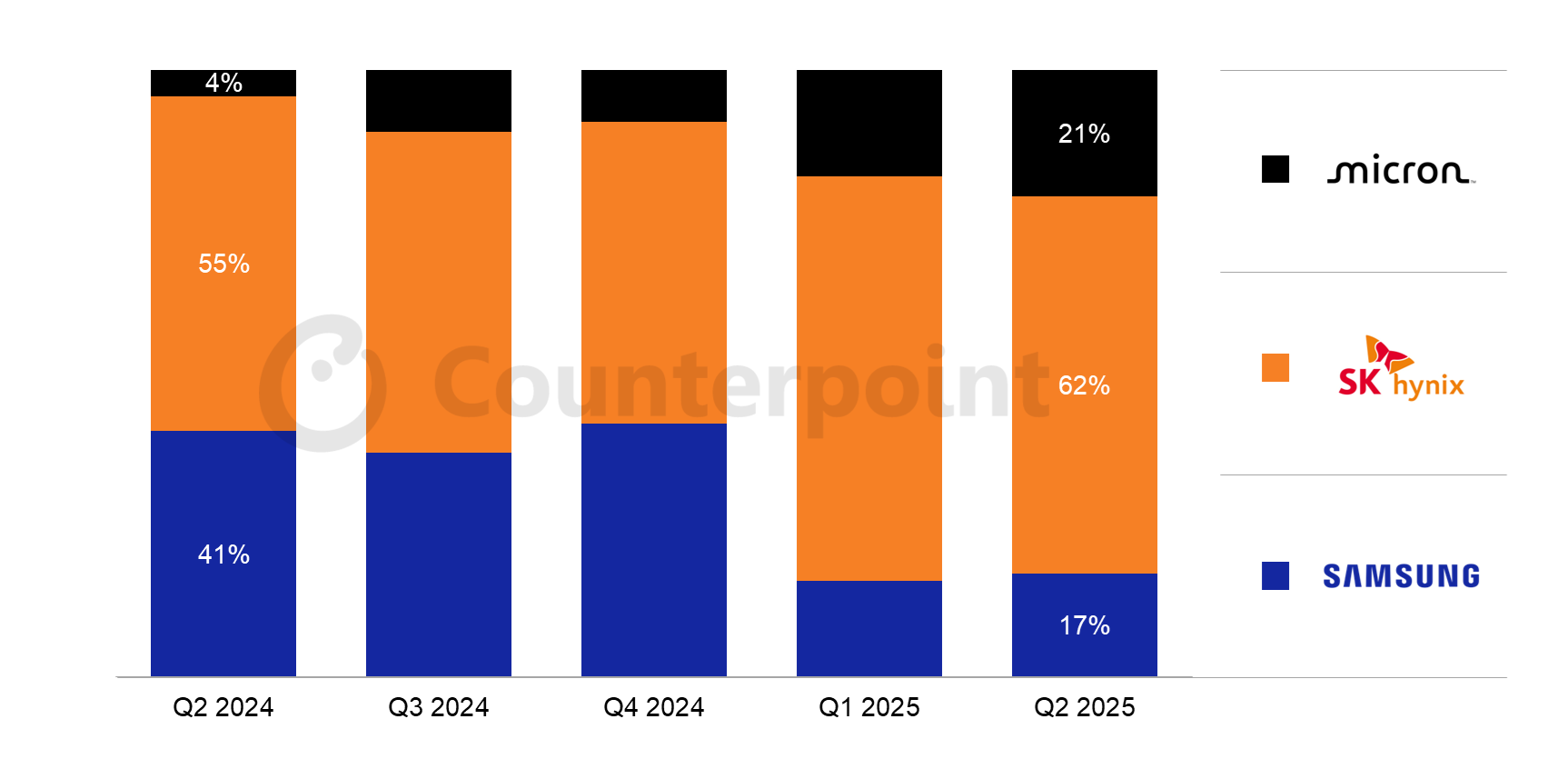

受强劲的人工智能(AI)需求驱动,全球存储芯片市场格局在2025年第二季度迎来历史性转折。韩国SK海力士凭借在高带宽存储器(HBM)领域的领先优势,首次超越三星电子,以21.8万亿韩元的存储业务营收问鼎全球最大存储器制造商。三星同期存储业务营收为21.2万亿韩元,同比下滑3%,退居次席。

8月1日,英伟达官网更新其800V高压直流(HVDC)电源架构关键合作伙伴名录,中国氮化镓(GaN)技术领军企业英诺赛科(Innoscience)赫然在列。英诺赛科将为英伟达革命性的Kyber机架系统提供全链路氮化镓电源解决方案,成为该名单中唯一入选的中国本土供应商。此重大突破性合作直接推动英诺赛科港股股价在消息公布当日一度飙升近64%,市场反响热烈。

全球领先的功率半导体解决方案供应商MPS(Monolithic Power Systems)于7月31日正式公布截至2025年6月30日的第二季度财务报告。数据显示,公司本季度业绩表现亮眼,多项核心指标实现显著增长,并释放出持续向好的发展信号。

贸泽电子(Mouser Electronics)于2025年8月正式推出工业自动化资源中心,为工程技术人员提供前沿技术洞察与解决方案库。该平台整合了控制系统、机器人技术及自动化软件的最新进展,旨在推动制造业向智能化、可持续化方向转型。