发布时间:2011-06-8 阅读量:1337 来源: 我爱方案网 作者:

据统计,2010年中国LED芯片行业总产值达40亿元人民币,同比增长100%。2010年,中国LED芯片企业一扫前几年各企业平均增长速度在10%以下的困境,大部分规模企业销售收入得到了大幅度的增长。

据统计,中国前十名LED芯片企业总销售额超过27亿元人民币,占2010年中国LED芯片行业总产值的近70%,与2009年相比占比略有下降。

中国前十名LED芯片企业的销售额都在1亿元人民币以上,大部分是中国的老牌LED芯片企业,其中前七名企业的销售额都在2亿元人民币以上。

以下是2010年中国LED芯片企业销售额排行:

.jpg)

厦门三安作为中国LED芯片行业的领军企业,2010年以LED芯片销售额5.9亿元的规模继续排在第一位。

截至2011年3月,三安光电的芜湖工厂引进的MOCVD台数超过60台。根据计划,三安光电将在2011年6月底前完成芜湖107台MOCVD的引进,同时二期工程也已经开工,计划再引进93台MOCVD。同时芜湖政府对三安加大资金支持力度,对三安光电的MOCVD补贴从原先的800万和1000万上调20%,红黄光和蓝绿光分别为每台960万元和1200万元。

在2012年上半年三安光电芜湖引进的200台MOCVD全部投产后,三安光电总MOCVD台数超过235台,由于三安光电新引进的机台都是在31片和45片机以上,预计届时产能将直逼台湾晶元光电,并超过晶元光电位于台湾基地的生产规模。2012年,三安光电有望在全球LED芯片领域占据一席之地。

杭州士兰明芯在LED显示屏芯片领域的地位排名第一,2010年营业收入排名内地所有芯片企业第二位。根据GLII调查,士兰明芯在LED显示屏芯片领域广受好评。凭借过硬的质量,士兰明芯生产的LED芯片仍然是众多LED显示屏企业的第一选择。部分企业甚至已经用其生产的LED芯片,制成了目前LED行业间距最小的P3全彩LED显示屏。在产能扩张上,士兰明芯十分谨慎,其计划的扩张路线和大部分LED芯片企业相比,一点也不突出。与此同时,士兰明芯不满足于目前LED显示屏芯片的有限规模,已经在涉足LED照明的白光芯片领域,并且在公司公布的长期计划中已经将其纳入重点开拓的新市场。

2010年,武汉华灿光电的LED芯片销售额排名从2009年的第七位上升至第三。公司在中国LED显示屏领域的地位仅次于杭州士兰明芯,在销售规模上也正在不断的缩小双方的差距。华灿光电的MOCVD数量从2010年年初的3台增加到2010年底的9台。华灿光电的进步速度使士兰明芯的显示屏领头羊位置不再牢固无比。不过,由于2010年市场需求量的大幅度上升,两者之间并没有出现激烈的竞争。

第四至第七名企业分别是浪潮华光、厦门乾照、上海蓝光和大连路美。2010年,以上四家企业的LED芯片销售额相当的接近。如果仅从销售额来看,这四家企业实际上已经处于同一层次。

浪潮华光在总经理郑铁民的带领下,建立了良好的研发平台。2010年其LED芯片的销售额排名第四,同时公司激光二级管LD的销量排名国内第一。根据浪潮华光的规划,未来2-3年内,其MOCVD的拥有量将提升至60台。与大部分LED芯片企业不同的是,浪潮华光目前已经在全产业链上做了细致的规划。

厦门乾照是中国最大的红黄光LED芯片生产企业,2010年销售规模增长至2.5亿元人民币,排名第五。2010年厦门乾照成功实现了IPO上市,资本方面积累了雄厚的家底。虽然2010年的营收增长速度与其他LED芯片企业相比并不是很突出,但其芯片产品综合毛利率仍保持了最高的水平。预计2011年,厦门乾照的扩产产能释放后,销售规模将上一个新台阶据预计,由于国内红光LED芯片市场规模有限以及其与三安光电此前签订的5年内不进入蓝绿光领域的协议即将在2011年初过期,远期来看,厦门乾照也可能快速跨人LED蓝绿光芯片领域。

上海蓝光在2010年成功地走出了多年低谷,销售额得到了较大比例的提升。2010年公司销售规模排名第六。上海蓝光LED芯片目前主要应用于照明领域,小部分应用于LED显示屏领域。2010年公司开始实质性扩大生产规模,目前MOCVD的数量已经达到20台。同时,上海蓝光的合肥项目在资金上得到了政府部门的大力支持,首期50台MOCVD预计2011年开始量产。

2010年大连路美和奥伦德芯片销售额仅小幅度上升,为继续在LED芯片领域占领一席之地,2011年两家企业也都有各自的扩产计划。值得注意的是,原先没有涉及LED外延片生产的奥伦德光电,2011年也将开始生产外延片,目前引进的数台MOCVD正在安装调试中,目前公司生产的红光LED芯片质量已经不亚于台湾光磊。

排名第九的真明丽MOCVD机台从2009年的5台增加到2010年19台。以生产中大功率LED芯片为主的武汉迪源,产品也正逐渐得到市场的认可,2010年LED芯片销售收入增长超过100%,成功跨进亿元俱乐部。

展望2011年,中国LED芯片行业的竞争将更加激烈,进入前十名的门槛也会水涨船高。2010年的前十名LED芯片企业,除厦门三安外,要想保持现在的位置仍需要付出非常大的努力。因为协鑫光电、德豪润达、扬州璨扬、杭州亚威朗、湘能华磊、清华同方以及其他不少即将投产的大额投资项目,都具备相当的竞争实力。

根据调查,台湾未来LED芯片的扩产项目75%以上都将转移至中国大陆。预计,2012年中国LED芯片产值将超过100亿元人民币。中国成为全球LED芯片最重要的生产基地之一也只是时间上的问题。

全球领先的传感器与功率IC解决方案供应商Allegro MicroSystems(纳斯达克:ALGM)于7月31日披露截至2025年6月27日的2025财年第一季度财务报告。数据显示,公司当季实现营业收入2.03亿美元,较去年同期大幅提升22%,创下历史同期新高。业绩增长主要源于电动汽车和工业两大核心板块的强劲需求,其中电动汽车相关产品销售额同比增长31%,工业及其他领域增速高达50%。

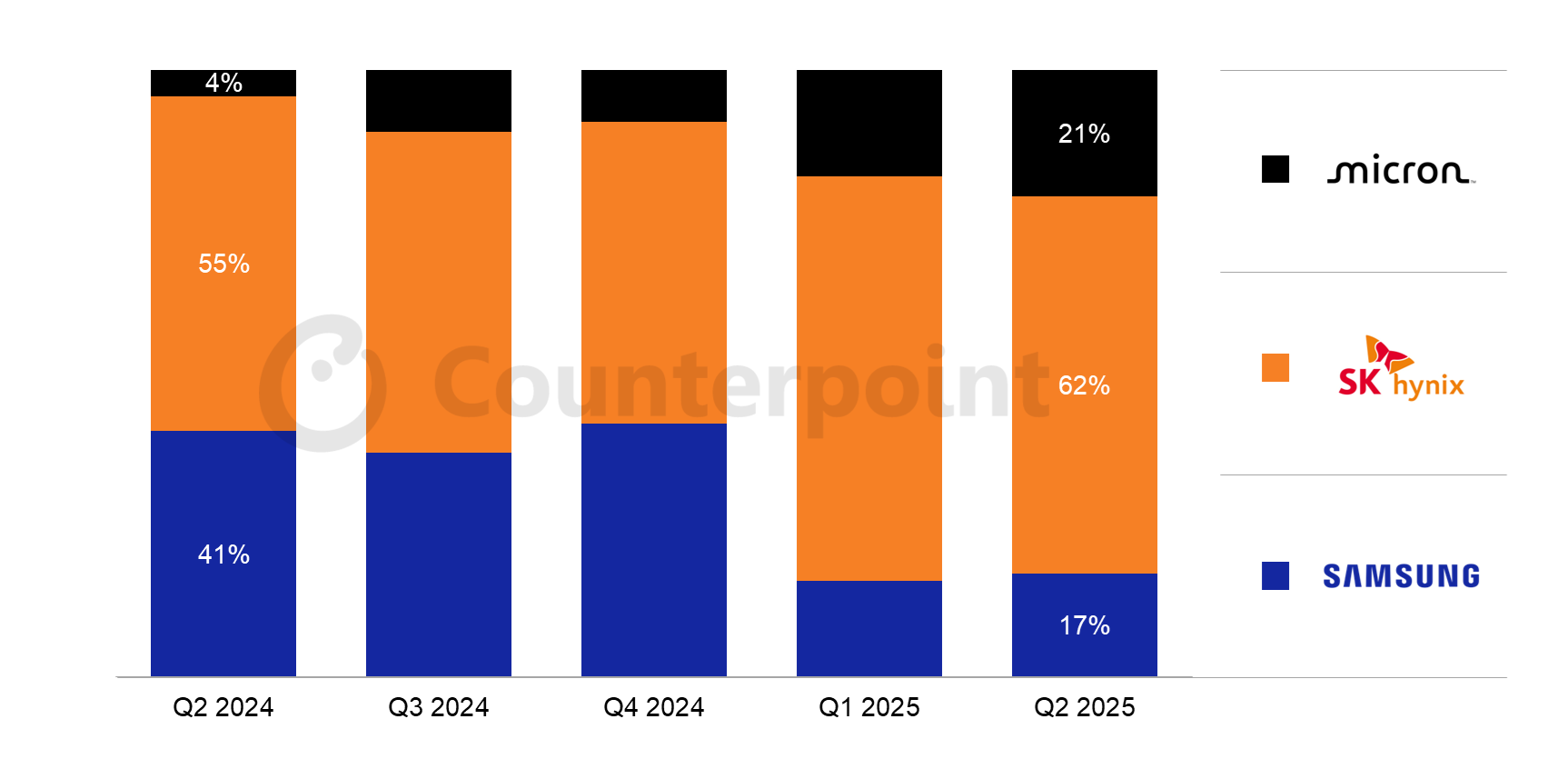

受强劲的人工智能(AI)需求驱动,全球存储芯片市场格局在2025年第二季度迎来历史性转折。韩国SK海力士凭借在高带宽存储器(HBM)领域的领先优势,首次超越三星电子,以21.8万亿韩元的存储业务营收问鼎全球最大存储器制造商。三星同期存储业务营收为21.2万亿韩元,同比下滑3%,退居次席。

8月1日,英伟达官网更新其800V高压直流(HVDC)电源架构关键合作伙伴名录,中国氮化镓(GaN)技术领军企业英诺赛科(Innoscience)赫然在列。英诺赛科将为英伟达革命性的Kyber机架系统提供全链路氮化镓电源解决方案,成为该名单中唯一入选的中国本土供应商。此重大突破性合作直接推动英诺赛科港股股价在消息公布当日一度飙升近64%,市场反响热烈。

全球领先的功率半导体解决方案供应商MPS(Monolithic Power Systems)于7月31日正式公布截至2025年6月30日的第二季度财务报告。数据显示,公司本季度业绩表现亮眼,多项核心指标实现显著增长,并释放出持续向好的发展信号。

贸泽电子(Mouser Electronics)于2025年8月正式推出工业自动化资源中心,为工程技术人员提供前沿技术洞察与解决方案库。该平台整合了控制系统、机器人技术及自动化软件的最新进展,旨在推动制造业向智能化、可持续化方向转型。